Viele Wege führen zur Million; doch auf den wenigsten kommst du an. Zumindest wenn du dem Tuten, Blasen und Protzen der YouTube-Gurus vertraust. Nein, die Regeln zum Vermögensaufbau sind altbewährt: Fleiß, Ausdauer und Geschäftssinn – und folgen einem gradlinigen Weg. Ihn wirst du heute erfahren und endlich in dein Leben übernehmen.

Die 5 Schritte eines effektiven Vermögensaufbaus

1. Rücke dein Mindset gerade

„Wenn du an etwas zweifeln musst, zweifle an deinen Limits.“ – Bob Procter

Wie heißt das erfolgreichste Buch, um Vermögen aufzubauen?

Arbeite hart und werde reich? Investiere in Aktien und werde reich? Beklaue die Bank von England und werde reich?

Nein!

Es heißt: Denke nach und werde reich.

Vermögensaufbau ist zuerst Kopfsache – stehen nicht alle Tassen im Banktresor, findet auch das blinde Konto keinen Euro. Oder so ähnlich.

Bevor du ein Vermögen aufbaust, musst du Lebewohl sagen zu negativen Glaubenssätzen über Geld:

- Ich brauche viel Kapital, um zu investieren.

- Reich und Arm wird man geboren – und man bleibt so.

- Ich kann nicht mit Geld umgehen.

- Geld und Vermögensaufbau sind nicht wichtig.

Solche Glaubenssätze sind wie eine Bahnschranke, die sich niemals öffnet. Du wartest, wartest, wartest – warum werde ich nicht reich? –, aber dein Ziel erreichst du niemals.

Denn du handelst immer, wie du denkst.

Denkst du, du kannst nicht mit Geld umgehen, ist das Ergebnis: Du kannst nicht mit Geld umgehen.

Ein Mensch handelt ungern danach, woran er nicht glaubt – das nennt sich kognitive Dissonanz.

Er erträgt es nicht, eines zu denken, und das andere zu tun. Sonst wird er verrückt wie ein Patient, der sich vorstellt: Freut mich, sie kennenzulernen! Mein Name ist Jesus Christus.

Also: Entwickle zuerst ein Millionärs-Mindset, bevor du ein Millionär wirst.

Dein Kontostand ist NUR das Spiegelbild deines Money Mindsets!

2. Erstelle deine persönliche Bilanz

„Ich habe eine Menge Geld für Alkohol, Frauen und schnelle Autos ausgegeben. Den Rest habe ich einfach verprasst.“ – George Best

Warum ist der schiefe Turm von Pisa schief?

Weil er auf lehmigem Morast und Sand thront – sein Fundament ist wackelig wie ein ausgehölter Jenga-Turm.

Genauso wird der Vermögensaufbau schief, schräg und krumm, wenn du das Fundament lausig vermauerst.

Doch was ist das Fundament deines Vermögensaufbaus?

Deine persönliche Bilanz:

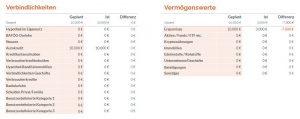

Es ist die Gegenüberstellung deines jetzigen Vermögenswerte und deiner jetzigen Verbindlichkeiten (Schulden):

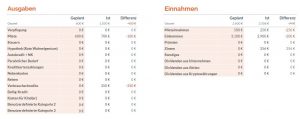

Dazu die Gegenüberstellung deiner monatlichen Einnahmen und Ausgaben:

Wozu soll das gut sein?

Weißt du nicht, wie viel du hast, weißt du ebenso nicht, wie viel du investieren kannst.

Nur mit ihr kannst du deinem Sparbetrag pro Monat berechnen.

Außerdem offenbart dir nur deine persönliche Bilanz, wohin dein Geld monatlich versickert. Erst mit ihr siehst du, welche versteckte Geldfresser dein Konto schröpfen – wie ungenutzte Abos oder überflüssige Versicherungen es aussagen und auspressen.

Hunderte Euro können dir monatlich verloren gehen – unbemerkt und unentdeckt. All das fehlt dem Vermögensaufbau.

Wie erstellst du also deine persönliche Bilanz?

Oben habe ich dir zwei Bilder gezeigt; nimm sie dir als Anleitung für eine Excel-Tabelle.

Schreibe die Position auf und dann befülle sie: Durchwühle deine Ordner, durchforste deine Kontoauszüge und krame in deinen Rechnungen.

Plane einen Nachmittag ein; doch bist du einmal fertig, passiert etwas Magisches: Du bist weiter als 90 % der Weltbevölkerung, die bei ihren Ausgaben und Einnahmen im Finstern tappt.

Du weißt, wo du sparen kannst, welches Vermögen du besitzt und wie viel du investieren kannst.

Das ist der wichtigste Tipp zur Million!

Aber wenn dir deine persönliche Bilanz nicht gefällt? – Wenn hohe Schulden dich erdrücken und von Minikredit zu Minikredit springst?

Das ist OK! Darauf baust du auf und entwirfst einen Plan, wie du deine Schulden abbaust. Mit dieser Bilanz hast du eine mächtige Waffe, um dich aus Schuldenfalle auszubuddeln.

Plagen dich hohe Schulden, folge den nächsten Schritten. Doch statt Vermögen anzuhäufen, trage deine Schulden ab.

3. Reduziere deine Ausgaben

„Wir haben eigentlich unser Budget nicht überschritten. Die Budgetierung war einfach tiefer als unsere Ausgaben.“ – Keith Davis

Wer ist reicher?

Ein Millionär, der seine Verhältnisse sprengt? Oder Stefan Sparfuchs, dem monatlich 1000 € genügen, und der passiv 1500 € verdient?

Richtig: Stefan Sparfuchs! Zwar belächeln alle seinen Namen, dennoch ist er reicher als die Spötter.

Und warum? Weil seine Ausgaben nicht sein Vermögen fressen wie der weiße Hai unschuldige Strand-Planscher.

Er gibt weniger aus, als er einnimmt – ein offensichtliches Geheimnis.

Genau dorthin führt das Ziel; zwar kannst du Millionen scheffeln; doch verpulverst du sofort alles, bis du ärmer als die schmuddeligste Kirchenmaus.

Wo ist der Rettungsring aus der Konsumfalle?

Er heißt Konsumverzicht: Du verzichtest jetzt auf etwas, um später mehr zu haben.

Verzicht ist ein garstiges Wort, ich weiß – unser Mammut-Jäger-Hirn ist auf sofortige Belohnung getrimmt wie ein Pitbull auf „Fass!“. Entsagung gefällt ihm nicht.

Deshalb ist dein Mindset so wichtig: Wenn sich Konsumverzicht wie Entbehrung anfüllt, überstehst du den Vermögensaufbau nicht.

Betrachte deshalb Konsumverzicht als Investition in deine Zukunft.

Und du musst nicht auf alles verzichten – es gibt verschiedene Abstufungen:

Du kannst nicht von heute auf Morgen deinen Speiseplan auf Dosenravioli umstellen, was kulinarisch wie gesundheitlich nicht ratsam ist.

Spare, wo möglich, vergiss jedoch nicht die Lebensqualität – sie ist noch wichtiger als der Vermögensaufbau.

Bist du in einige Markenprodukte vernarrt, sind sie ein Teil von – verzichte bloß nicht darauf!

Nur was du verloren hast, würde in deinem Kopf schwirren; nicht das, was du gewinnen könntest.

Beim Vermögensaufbau darf deshalb der Spaß nicht fehlen. Und wie bekommst du Spaß? – indem du Spaß erlebst.

Doch Spaß kostet, weshalb du dir ein Spaßkonot einrichten solltest. Wie das geht, erfährst du im Beitrag zum einzigartigen X Kontenmodell der Geldhelden.

Also: Spare, wo möglich, aber genieße, wo nötig.

4. Erhöhe deine Einnahmen

Reduzierte Ausgaben sind eine untadlige Abwehr, doch auch die beste Abwehr schießt keine Tore – das gelingt nur der Offensive.

Und deine Offensive sind deine Einnahmen – wie viel kleckert oder strömt monatlich auf dein Konto?

Deine Einnahmen sind dein größter Hebel zum Vermögensaufbau; verdienst du im Jahr 100.000 € ist das Ziel greifbarer als mit 30.000 €

Doch wie erhöhst du dein Einkommen? Je nach Lebenssituation hast du drei Möglichkeiten:

- Gehaltserhöhung

- Preise anheben

- Nebenbusiness gründen

A. Fordere eine Gehaltserhöhung

Im Herzen sind wir noch wie frisch verliebte Teenager – scheu, verzagt und schüchtern –, wir trauen uns nicht, unserem Chef mehr Geld abzutrotzen.

- Was, wenn er nein sagt?

- Ich will nicht geldgierig scheinen.

- Es würfe ein schlechtes Licht auf mich und verringerte meine Chancen auf Beförderung.

- Ich brauche den Job; was, wenn er mich dadurch kündigt?

Diese Gedanken schleichen durch unser Bewusstsein und verhindern den wichtigen Schritt.

Du siehst: Es ist wieder eine Mindset-Frage. Bist du dir es wert genug, mehr Geld zu verlangen und anzunehmen?

Hältst du deine Arbeit für minderwertig, dass du eine geringe Bezahlung akzeptierst?

Auf diese Wert-Frage läuft es hinaus; und genau sie musst du deinem Chef stellen:

„Wie viel bin ich – oder ist meine Arbeit – dir wert?“

Das ist ein Dilemma für deinen Chef: Sagt er wenig, ist er herablassend; nennt er viel, muss er mehr zahlen.

Jedoch hast du Klarheit: Rückt er nicht mit mehr heraus, weißt du, woran du bist – du kannst dich nebenbei anderweitig umschauen.

Langfristig nützt das deinem Vermögensaufbau mehr, als ewig auf eine Gehaltserhöhung zu hoffen.

B. Hebe deine Preise an

Auch wir Selbstständige kauen an unserem “Minderwertigkeits-Gefühl” wie an zähem Rinderbraten.

- Ich kann doch nicht mehr verlangen; keiner würde mehr kaufen.

- Ein hoher Preis verscheucht die Kunden.

- Ich schätze meine Arbeit nicht gut genug ein, um mehr zu fordern.

Hier drückt die Wert-Frage aufs Auge wie eine Schwimmbrille:

Ein niedriger Preis kommuniziert einen niedrigen Wert – wäre dein Service besser, würdest du mehr verlangen.

So denkt der Kunde, einen hohen Preis übersetzt er in hohe Qualität.

Ein Beispiel:

Im Buch „Influence“ von Robert Cialdini erzählt der Autor die Geschichte einer Juwelierin.

In ihrem Schaufenster glänzten Türkise – meerblau mit zarten, schwarzen Adern.

Doch jeder ging achtlos vorbei und bedachte nicht einmal die Möglichkeit, die Türkise zu kaufen – die Juwelierin ließ deshalb den Kopf hängen wie eine schlafende Giraffe.

Sie wollte sie endlich loswerden; auch zum halben Preis, falls nötig – und dazu rang sie sich durch.

Sie schrieb ihrem Verkäufer – sie selbst war auf Geschäftsreise -, veräußern sie die Türkise zum halben Preis.

Und sie wurden gekauft – massenweise gekauft –, der Vorrat war geplündert, als die Juwelierin zurückkehrte. Doch nicht, wie sie gedacht hatte:

Ihre Handschrift war so stümperhaft, dass der Verkäufer den halben Preis mit doppeltem Preis verwechselte.

Den doppelten Preis!

Die Türkise wurden vom Ladenhüter zum Kundenmagneten – weil der Preis jetzt echten Wert ausdrückte!

Vergiss diese Geschichte niemals, falls du glaubst: Nur billig verkauft.

C. Gründe ein Nebenbusiness

Gehälter haben Grenzen, Preise auch – bis ins Unendliche kannst du sie nicht steigern.

Ebenso ist es riskant, wenn du dich nur auf eine Einkommensquelle verlässt. Bricht sie weg, wird dein Leben und Vermögensaufbau weggeschwemmt.

Deshalb solltest du dir ein Nebenbusiness aufbauen, und das so früh wie möglich; denn es braucht Zeit, bis es wächst.

Doch was sind die Vorteile? Erhöhung der Einnahmen von hunderten, wenn nicht gar tausenden Prozent.

Ein eigenes Business kennt keinen Deckel, es wächst wie ein Mammutbaum, solange du die Wurzeln nicht beschneidest.

So gelingt der Vermögensaufbau nicht in Jahrzehnten, sondern in Jahren.

Dafür ist Arbeit nötig – viel Arbeit sogar –; denn du musst Zweit abzwacken von deiner Familie, Freizeit und Arbeit, um das Business zu gießen und zu pflegen.

Wie findest du jedoch ein Nebenbusiness? Halte dich an dein Herzensthema und entwickle daraus eine Geschäftsidee.

Schaue alternativ unter „Online Geld verdienen“ vorbei, dort findest 40 Ideen, um dein Humankapital zu steigern und das Internet in eine Goldgrube zu verwandeln.

5. Erstelle deine Asset Allokation

Asset Allocation – solche protzenden Wörter sind der Grund, warum viele ihre Finanzen vernachlässigen.

Sie stoßen ab wie Mundgeruch, Schlagermusik oder eine Schnaps-Fahne.

Und damit ködert dich die Finanzvertriebe: Sie lullt dich ein mit Asset Allokation, Downside Hedging oder ESG-konformer Wertsicherungsstrategie.

„Potz-Donner! Das muss ja etwas Tolles sein! Ich lasse es mal den Vermögensaufbau lieber die Bank machen, ich verstehe nischt.“

Leider kommt damit nischt bei rum. Wer seine Finanzen nicht selbst händelt, erzielt nur lümmelhafte Renditen – geschmälert durch hohe Kosten, schlechte Anlagen und lumpige Tipps…

Alles endet wieder beim Mindset: Bist du bereit, deine Finanzen selbst zu dirigieren und somit deinen eigenen Vermögensaufbau am Schopf zu packen und in den Himmel zu katalputieren?

Nur mit einem deutlichen „Ja“ darfst du weiterlesen!

Asset Allokation bedeutet übrigens stumpf Vermögens-Aufteilung – in welchen Topf stopfst du dein Geld?

Und das machen wir jetzt: Wir stopfen dein Geld in verschiedene Töpfe.

Topf 1: Der Notgroschen

Wenn in diesem Moment ein Brief hereinflattert und dir sagte „Sie sind gekündigt!“, wie lange kannst du von deinen Reserven zehren?

Ich hoffe mindestens drei Monate!

Das ist das absolute Minimum, das ein jeder als Notgroschen parken sollte. Er stützt dich in finanzieller Schieflage und schenkt dir Sicherheit:

Wenn du finanziell stolperst, fängt er dich auf wie ein Daunenbett.

Übrigens empfehle ich mindestens sechs Monatsgehälter – durch Corona haben wir gemerkt, wie lange der Arbeitsplatz wegbrechen kann.

Nimm deshalb den Notgroschen bitte ernst! – er ist unverzichtbar für den Vermögensaufbau.

Stelle dir folgendes Szenario vor: Du hast dein ganzes Vermögen in Aktien investiert; plötzlich kommt eine Krise und trifft mit Wucht dein Unternehmen: Du wirst fristlos gekündigt.

Jetzt hast du keinen Job, keine Geldreserven und einen Aktienmarkt am Boden – du musst deinen Aktienanteil veräußern, während die Kurse tief stehen wie die Sonne im Dezember.

Du machst ungeheure Verluste, nur weil du zu gierig warst und auf einen Notgroschen verzichtet hast.

Aber hast du dich einmal für Rücklagen entschieden, wo lädst du den Schotter ab?

Deinen Notgroschen verstaust du auf dem Tagesgeld, oder Girokonto; empfehlenswert ist hierfür eine Direktbank wie N26 oder eine der 20 N26 Alternativen.

Jederzeit musst du ungeschmälert Zugriff haben, das ist die einzige Voraussetzung.

Topf 2: Geld für zwei bis fünf Jahre

32,1 Jahre für Frauen, 34,6 für Männer – das ist das durchschnittliche Alter, wenn der Mann auf die Knie sinkt, der Frau tief in die Augen blickt und fragt: Willst du mich heiraten?

Eine andere schöne Zahl: 1 € pro Quadratmeter – so viel sollten Hausbesitzer monatlich zurücklegen, im Falle das Dach leckt, die Tapete blättert ab oder der Putz bröselt wie ein Vanillekipferl.

Statistiken sind genial wie eine Glaskugel; alles geht dereinst kaputt, passiert und entwickelt sich; und mit der richtigen Statistik kannst du einschätzen, wann.

Für diese berechenbaren „Wanns“ schöpfst du aus dem zweiten Topf: Geld für die nächsten zwei bis fünf Jahre – oder zehn Jahre, falls du ein Haus besitzt.

Sie sind für diese angeblich unvorhergesehenen Ausgaben, diese Zeckenbisse in den Geldbeutel, die wehtun, wenn du unvorbereitet bist, jedoch nur Nerven, falls die Reserven stehen.

Doch wie viel solltest du durchschnittlich beiseite legen?

Dafür blicken wir zurück auf deine persönliche Bilanz. Als du deine Kontoauszüge durchforsten hast, wurdest du immer wieder von unvorhergesehenen Ausgaben überrascht:

Da eine Waschmaschine kaputt, dort ein Kratzer am Auto, hier ein plötzlicher Wochenend-Trip – das summiert sich und das gleiche tust du:

Du rechnest diese plötzlichen Ausgaben eines Jahres zusammen und nimmst sie mal zwei bis fünf Jahre – et voilà: Du hast deine Sparsumme.

Sie packst du aufs Tagesgeldkonto oder Festgeldkonto (wenn du einen festen Termin hast) und sie liegt bereit, falls das z.B. das Auto streikt wie Gewerkschaftschef Weselsky.

Zwar ist die Verzinsung kläglich und die Inflation knabbert an deinen Ersparnissen, doch Erträge sind nicht das Ziel – Ziel ist, du bist gewappnet für die Stürme und Notfälle des Alltags.

Doch solltest du erst sparen und dann investieren, oder stattdessen lieber gleichzeit?

Lieber gleichzeit: Automatisiere deine Finanzen, indem du mit Daueraufträgen zugleich sparst und investierst.

Zeit ist dein wichtigster Faktor: Früh, aber wenig investierst, erzielt langfristig mehr Eträge, als zu spät, aber viel.

So türmst du deine Rücklagen für den Alltag und förderst den Vermögensaufbau – wie dir letzteres gelingt, erfährst du jetzt:

Topf 3: Die Investition ab 5 bzw. 10 Jahre

“Die meisten Deutschen ziehen Anleihen den Aktien vor. Mit ihrem übertriebenen Sicherheitsdenken bringen sie sich aber um einen beträchtlichen Vermögenszuwachs.” – André Kostolany

Jetzt öffnest du Omas Marmeladen-Schrank – es geht ans Eingemachte. Zuvor hast du nur gespart, jetzt investierst du; du vermehrst planvoll und durchdacht dein Geld.

Dafür nehme ich dich bei der Hand und wir schlendern zur Börse – zur Börse? Diesem Zockerklub, Sündenpfuhl und Heuschrecken-Gehege?

Weh, oh weh! Wieder das Mindset. Nachrichten, Eltern, Bekannte, alle haben sie unserem Gehirn eingestanzt, an der Börse verlörest du nur Geld – alle lagen sie falsch.

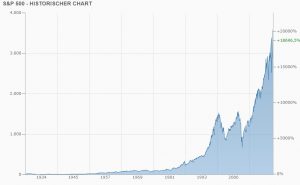

Natürlich kannst du an der Börse Geld verlieren – viel Geld sogar –, doch der allgemeine Trend geht nur in eine Richtung: nach oben.

Der S&P 500, ein großer US-amerikanischer Aktienindex, erlitt in den letzten 92 Jahren nur 29 Verlustjahre (bzw. 30: 2011 machte er 0 Prozent).

Über Zwei-Drittel der Zeit lag er im Plus! Und wenn er im Plus ist, dann steigt er überragend:

Wie du siehst, ist die Börse kein Hexenwerk, sondern eine Gelddruckerei, solange du lange genug investiert bist – und zwar mit einer Lafzeit von mindestens 10 bis 20 Jahre.

Falls du geglaubt hast, der Weg zum Vermögen wäre ein Galopp, muss ich dich enttäuschen – nicht an der Börse.

Die Million reißt du nur schnell, wenn du viel verdienst – siehe Punkt 4.

Doch wie agierst du an der Börse?

Ich könnte dir jetzt Strategien vorbeten wie Dividendenstrategie, Faktor-Investing, Welttrends… doch das nützt dir genauso viel wie Stevie Wonder eine Lesebrille.

Nein, du bekommst keinen Vermögensaufbau nach Strategie, sondern nach Zeit und Lust – wie viel Zeit kannst du für deine Finanzen aufbringen? Wie viel Lust hast du, in Anlageklassen einzutauchen?

Danach richten wir deinen Vermögensaufbau; denn die beste Strategie ist nutzlos, wenn dir die Zeit fehlt, sie umzusetzen.

A. Robo-Advisor: Keine Zeit oder keine Lust

Ein Robo-Advisor ist die Alexa der Geldanlage: Ein Algorithmus verwahrt, verwaltet und vermehrt dein Geld.

Und so funktioniert’s:

Auf der Website des Robo-Advisors beantwortest du einen Fragebogen, der einschätzt, wie viel Erfahrung und Vermögen du mitbringst, und wie viel Risiko du erträgst.

Aus diesen Informationen bastelt er eine Anlagestrategie, die du abnickst und danach mit Geld bestückst. Dafür eröffnest du ein Depot bei der Partnerbank des Advisor und befüllst es monatlich per Dauerauftrag.

Das war’s.

Den Rest übernimmt der Robo-Advisor: Investieren, Rebalancing, Steuern…

Gelegentlich erhältst du einen Report, der deine Gewinne oder Verluste verkündet. So sparst du Zeit, Mühe und bist trotzdem investiert – damit bist du weiter als 60 Millionen Deutsche.

Natürlich ist ein Robo-Advisor kein Musterschüler – er ist eher der Unsichtbare, der auf seinem Stuhl verschwindet, wenn der Lehrer eine Frage stellt.

Kurz: Er hat Fehler, nämlich vergleichsweise hohe Kosten und wenig Kontrolle deinerseits.

Die Kosten liegen meist bei jährlich über 1 Prozent – lächerlich magst du vielleicht denken; doch denke langfristig:

Sechs oder Sieben Prozent jährlich sind auf dreißig Jahre ein Unterschied wie Pavian und Mensch: Sie machen aus 10.000 € entweder 57 Tausend oder 76 Tausend. Fast 20 Tausend mehr!

Zweiter Nachteil: Du hast keine Kontrolle. Der Sinn finanzieller Bildung ist, dass du deinen Vermögensaufbau selbst stemmst.

Doch mit einem Robo-Advisor legst du deinen Kopf auf den Schlachtblock und hoffst, das Beil fällt nicht. Drastische Worte aber wahr: Du gibst dein Geld aus der Hand – doch trägst alle Konsequenzen bei Verlust.

Deshalb empfehle ich Robo-Advisor nur, wenn du wirklich keine Zeit hast – von einer alleinerziehenden Mutter mit drei Kinder und zwei Jobs kann niemand erwarten, sich abends hinzusetzen und Geschäftsberichte zu lesen.

Doch welche Robo-Advisor gibt es?

Hier habe ich dir einen Robo-Advisor-Vergleich verlinkt.

Meine Favoriten sind, weil sie ein Alleinstellungsmerkmal besitzen:

- Kapilendo (hat in der Corona-Krise am besten performt)

- Growney (Anlage bereits ab 1 €)

- Quirion (der günstigste Robo-Advisor bis 10.000€)

- Oskar (Depots für die ganze Familie, und damit auch Vermögensaufbau für die Kinder)

B. 1 der 2 ETFs: Wenig Zeit oder wenig Lust

ETFs – hier genau erklärt – sind wie ein Tierpark: In einem Wertpapier versammeln sich oft tausende Aktien – und zwar aus verschiedenen Ländern, Branchen und Sektoren.

Versagt eine erbärmliche Aktie, juckt dich das nicht; hunderte andere federn den Verlust. So minderst du dein Risiko und senkst die Chance auf Total-Ausfall auf null.

Es ist unwahrscheinlich, dass alle Unternehmen eines ETFs pleitegehen.

Trotzdem ist es immer noch der Aktienmarkt; überrumpelt ihn eine Krise, fällt auch dein ETF!

Dennoch ist er perfekt für den langfristigen Vermögensaufbau: Nur einmal wählst du deinen ETF aus und füllst ihn monatlich über vierteljährlich per Sparplan.

Das ist das ganze Geheimnis – aber bei welchem ETF solltest du zupacken? Willst du es simpel und effektiv, entscheide dich für A, B oder C:

- A: Wähle einen MSCI-World (eigentlich egal welcher, nur sollten die Kosten (TER) 0,3 % nicht übersteigen) und erstelle ein Pantoffelportfolio.

- B: Wähle den MSCI-World ACWI (egal welcher) oder den Vanguard FTSE ALL World.

- C: Wähle zwei ETFs, einmal den MSCI-World zu 70 %, dazu den MSCI World Emerging Markets zu 30 % (egal welcher).

Der MSCI World versammelt alle (größeren) Aktien der Industriestaaten wie USA, Japan, Deutschland…

Der MSCI World ACWI oder der FTSE – bitte ignoriere die komplizierten Namen – mischt noch die Schwellenländer mit hinzu, so China oder Indien – doch nur zu 10 Prozent.

Diese 10 Prozent sind zu wenig; weil nach Bruttoinlandsprodukt die Schwellenländer (Emerging Markets) 36 Prozent der weltweiten Wirtschaftsleistung abbilden.

Deshalb kannst du die Emerging Markets noch einmal abspalten und dem MSCI World hinzumischen.

Durchschnittlich erzielst du damit eine Rendite von 6 bis 8 Prozent pro Jahr – aber wie gesagt: Das ist nur der Durchschnitt; Verlustjahre kommen immer wieder.

Simpler ist Vermögensaufbau in Eigenregie nicht möglich; du besparst sie per Sparplan und schaust ihnen beim Wachsen zu. Dafür brauchst du nur ein Depot oder Broker – eine Art Girokonto für Wertpapiere.

Viele günstige bzw. kostenlose Sparpläne gibt es hier:

Willst du es noch einfacher, nutze das kostenlose Tool Quin: Es sucht für dich die ETFs heraus und leitet dich schrittweise an, wie du die sie schließlich kaufst.

C. ETF-Strategie: Mittelmäßige Zeit oder mittelmäßige Lust

Du kannst Nudeln mit Ketchup essen oder zauberst eine erlesene Bolognese – mit Basilikum, Oregano, italienischem Parmesan und Bio-Gehackten. Serviert auf Meißner-Porzellan und mit Silberbesteck verzehrt.

Der MSCI World ETF ist Nudeln mit Ketchup; eine ETF-Strategie ist die Bolognese.

Strategie ist hierbei weit gefasst: Ich meine damit ebenso ein breit gestreutest Portfolio mit Rohstoffen, Immobilien oder Gold, wie eine gezielte Anlagestrategie für den Vermögensaufbau.

Was bringt dir das? Du reduzierst dein Risiko und polsterst deine Rendite.

Die Möglichkeiten sind fast unendlich und erschöpfend wie ein Ultramarathon; deshalb verweise ich lediglich auf weiterführende Artikel:

- Portfolio-Performance: Hier lernst du du drei Musterportfolios kennen, die sensationelle Renditen abwerfen – einfach zum Nachbauen!

- Faktor-Investing: Booste deine Performance mit Faktoren.

- ETF Dividenden Portfolio: Baue dir ein ETF-Portfolio für regelmäßige Ausschüttungen.

4. Aktive Anlagestrategie: Viel Zeit und viel Lust

Aktiv, das klingt nach Kraft, Stärke, Leistung – doch was ist eine aktive Anlagestrategie? Du schluckst nicht mit ETFs den ganzen Markt (passiv), sondern pickst dir einzelne Aktien heraus, und das mäkelig wie ein Weinkenner.

Beispielsweise kaufst du nicht den MSCI World, sondern Apple, Alphabet, Facebook und Amazon.

Damit erzielst du – zumindest in der Theorie – höhere Renditen als der Markt, in Form eines Vergleichsindexes wie den DAX oder den MSCI World.

Hast du den Vergleichsindex übertrumpft, ist der Markt niedergerungen.

Doch warum „zumindest in der Theorie“?

Die bittere Pille ist: Die meisten überschätzen sich selbst, wählen die falschen Aktien und tuckern Jahr für Jahr dem Markt hinterher wie eine Bimmelbahn dem ICE.

Andere ringen eins, zwei Jahre den Markt zu Boden; danach ist jedoch Ebbe – sie hatten nur aus Zufall triumphiert, nicht aus bombastischem Geschick.

Das ist Gift für den Vermögensaufbau: Du verbrätst Zeit und Geld, wohingegen ein ETF oder Indexfonds dir beides sparen würde.

Trotzdem kannst du den Markt langfristig schlagen; nur musst du für Aktien brennen. Emsig, strebsam und zielbewusst musst du Unternehmen auseinander nehmen und ihre Qualität abschätzen.

Das ist gewaltige Arbeit. Ich habe diese Woche – ca. 12 Stunden lang – an Walgreens Boots Alliance herumgedoktert, bis ich FÜR MICH! entschied: Ne, der Patient ist tot.

Jemand anderes könnte dagegen Gründe für den Kauf finden; das ist der kitzelnde Reiz der Anlageform Einzelaktien: Wettbewerb wird wachgerufen.

Um in Aktien zu investieren, solltest du diese Punkte abschätzen können:

- Bilanz

- Kennzahlen

- Beliebtheit/Qualität der Marken und Produkte

- Megatrends der Wirtschaft wie alternde Gesellschaft oder Digitalisierung

- Erfolge/Lebensläufe des Managements

- Analyse der direkten Konkurrenten der Branche

- Ziele, Visionen für die Zukunft

- Falls möglich: die Zufriedenheit der Kunden.

Es ist eine lange Operation, wo du jedes Organ einzeln herausnimmst, besiehst und wieder in den Körper stopfst, um dir schließlich ein Gesamtbild zu machen.

Ich weiß nicht, ob dieser Aufwand tatsächlich notwendig ist – doch für mich ist er unabdinbar. Er spendet mir Sicherheit; etwas Seltenes für Anleger und Investoren.

Dennoch ist viel Aufwand keine Erfolgsgarantie; auch ich vertraue mir nicht und stecke einen höheren Betrag in ETFs als in Einzelwerte.

Also: Wenn du Zeit hast und Heißblut für Aktien in deinen Adern kocht, probe, prüfe und teste dich an Einzeltiteln.

Doch vergiss nicht die Ehrlichkeit und schwenke wieder zurück auf ETFs, falls dein goldenes Händchen nicht Gold aus dem Boden schürft, sondern nur Dreck, Mist und Schutt.

5. Diversifikation über mehrere Anlagen: Sehr viel Zeit und sehr viel Lust

Diversifikation, wieder so ein lebloses Wort, das auf der Zunge fusselt wie Mammut-Fell. Auch dieses ist aufgebauscht und bedeutet bloß: Streue dein Geld über passende Anlageformen für mehr Sicherheit und höhern Gewinn. (Keine Angst vor großen Wörtern!)

Was sind solche Anlagen? Immobilien, Immobilienfonds, P2P-Kredite, Kryptowährungen, REITs, Hochdividenden-Werte, Derivate, Fonds, Rohstoffe, Edelmetalle, Crowdinvesting oder Agrikultur…

Sich da hinein zu ackern, bedarf viel Zeit und viel Lust – doch es lohnt sich: Nicht nur peitschst du deinen Vermögensaufbau voran; dein Geld ist auch sicherer.

Strauchelt die Börse in der Krise, hast du zig andere Anlagen, die den Verlust auffangen wie ein Sprungtuch.

Doch klammer dich zuerst an ETFs; hast du ein passables Portfolio, erst dann wage dich in eine neue Investition vor wie ein Schatzsucher auf der Jagd nach dem heiligen Grahl.

Warum zuerst ETFs? Weil auf lange Sicht Aktien die höchsten Renditen einfahren.

Fazit zum Vermögensaufbau

„Als ich jung war dachte ich, dass Geld das Wichtigste im Leben ist und nun, da ich alt bin, weiß ich es.“– Oscar Wilde

Ich hoffe, du hast erkannt, Vermögensaufbau muss kein Haggis sein – unansehnlich und schwer verdaulich –, sondern kann Spaß machen und dein Leben auf eine bessere Seite umstülpen.

Nur darfst du kein verzogenes Kind sein, das im Supermarkt seine Mutter zu den Süßigkeiten schleift und unter Geheule, Geschreie und Gewinsel ihr eine Tüte Haribo abringt – verliere nicht die Geduld!

Zwar ist der Spruch ausgelutscht wie der Stiehl eines Magnum-Eises, dennoch stimmt er: Geldanlage ist ein Marathon und kein Sprint.

„Ich kann Ihnen nicht sagen, wie man schnell reich wird; ich kann Ihnen aber sagen, wie man schnell arm wird: indem man nämlich versucht, schnell reich zu werden. “ – André Kostolany.

Schnell reich wirst du nicht mit Vermögensaufbau an der Börse, sondern indem du dein Einkommen erhöhst – siehe Punkt vier.

An der Börse lässt du den Zinseszinseffekt wirken; und er wirkt mächtig, wenn du ihm Zeit gibst und Monat für Monat eine bestimmte Summe einzahlst – das ist die Bedingung eines langfristig erfolgreichen Vermögensaufbaus.

Und auch wenn du die finanzielle Freiheit nicht erreichst; regelmäßig 100 € zu investieren ist ein Garant für eine entspannte Altersvorsorge neben der bescheidenen staatlichen Rente – auch damit hast du bereits die meisten in Deutschland überflügelt.

Quelle Beitragsbild: Photo by Lidya Nada on Unsplash

Disclaimer: Dieser Beitrag ist keine Anlageberatung oder Aufforderung zum Kauf einzelner Wertpapier – er vertritt allein die persönliche Meinung des Autors.

Über den Autor:

Finanz-Enthusiast, Self-Improvement-Sensei und notorischer Wort-Jongleur – diese drei Engel für Charlie bin ich: Robin. Meine Texte entzaubern die Finanzwelt, um sie Dir zerlegt auf dem Silbertablett zu präsentieren. Für Deine finanzielle Bildung und ein selbstbestimmteres Leben.

…

25 Gedanken zu „Vermögensaufbau: Dein Fahrplan zur Million“