Investierst du schon? Oder wälzt du noch Bücher, schaust Videos und versenkst deine Ohrmuschel in stundenlangen Podcasts? Sei ehrlich: Du traust dich nicht, endlich zu investieren – eine letzte Info fehlt. Heute gebe ich dir diese letzte Info; denn das kostenlose Tool Quin findet in zwei Minuten dein perfektes ETF-Portfolio.

Was ist Quin?

Einfach anfangen zu investieren – damit tun sich die meisten schwer. Sie wissen natürlich, wie wichtig das Investieren ist. Denn im Alter möchte keiner in die Rentenlücke fallen und sich den Ruhestand verstauchen.

Quin dockt hier an wie ein Tankschiff an den Riesenfrachter. Es findet und stellt für dich ein persönliches ETF-Portfolio zusammen. Kostenlos. Und rasend schnell. Aber wie macht Quin das genau?

Wie ein Robo-Advisor fragt es dich nach deiner Risikotoleranz – wie riskant möchtest du dein Geld anlegen? Falls du das nicht weißt, hilft Quin dir auch hier weiter:

Bei jedem Schritt begleiten dich fachkundige Artikel, die dir alle Fragen beantworten. Du erfährst, wie du deine Risikotoleranz bestimmst, und triffst danach eine durchdachte Entscheidung.

Du hast dich entschieden? Schon siehst du dein Portfolio – unterteilt in mehrere ETFs. Dann wählst du nur noch eine Depotbank und kaufst die Wertpapiere.

Auch hier nimmt dich Quin bei der Hand und erleichtert dir den Kauf – eine Kauf-Anleitung ist all-inclusive.

Das war es auch schon:

Das kann Quin im Groben. Schauen wir uns jetzt die einzelnen Schritte genauer an – mit Bildern untermalt wie Galileo Big Pictures.

Eine Schritt-für-Schritt-Anleitung, wie Quin funktioniert

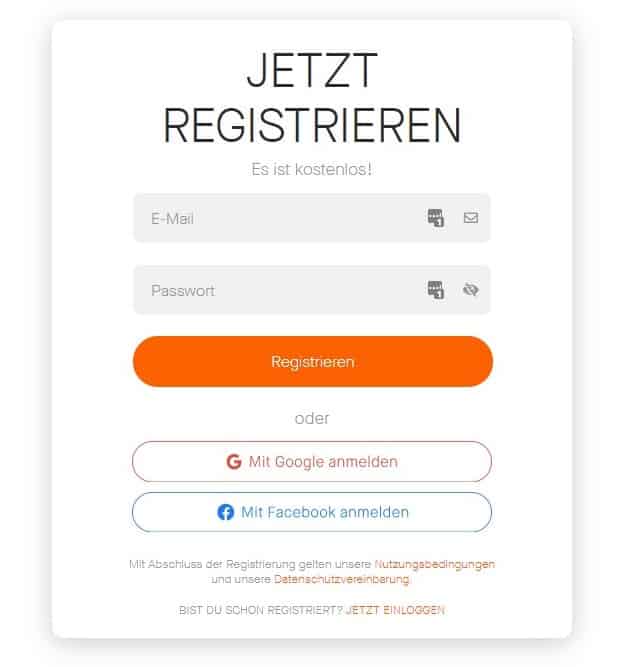

Schritt 1: Melde dich an

Die Anmeldung für die kostenlose Version ist – welch Überraschung – tatsächlich kostenlos – aber flink wie The Flash: Du gibst nur Passwort und E-Mail-Adresse ein. Das war’s. Keine weitere Bestätigung per Mail ist nötig.

Schritt 2: Klicke auf „Investieren“

Du klickst auf den oberen Reiter „Investieren“. Und schon beginnt die Reise: Jetzt stellen wir dein ETF-Portfolio zusammen.

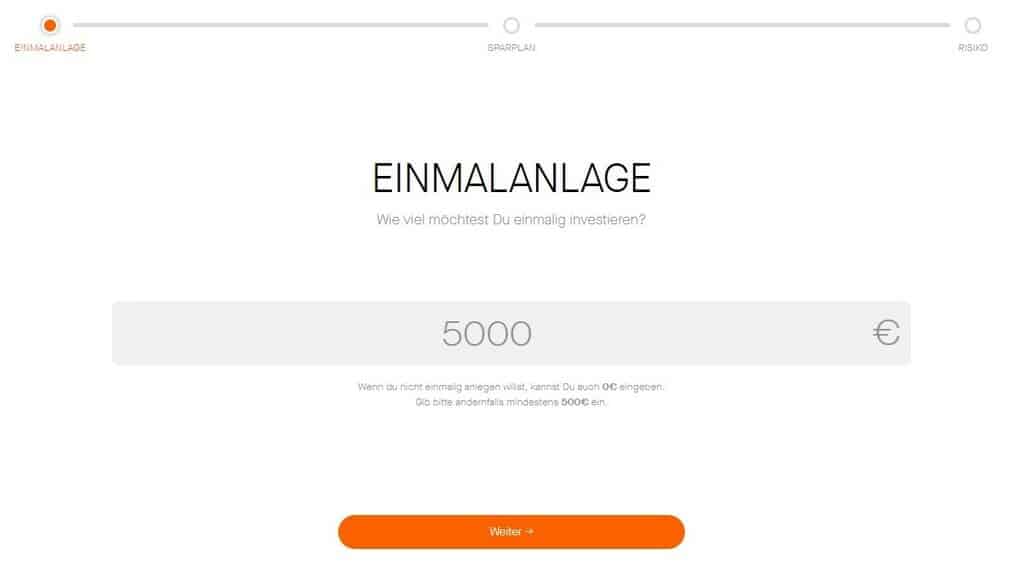

Schritt 3: Bestimme deine Einmalanlage

Jetzt wird es zäh: Wie viel Geld willst du einmalig anlegen? Ist dein Konto prall gefüllt oder dürr wie die Finger einer Mumie? Überlege es dir genau:

Die Anfangssumme entscheidet über deine Altersvorsorge. Fängst du mit 10.000 Euro an, hast du nach 20 Jahren 46.610 Euro (bei 8 Prozent Zinsen und ohne Sparrate).

Beginnst du „nur“ mit 5.000 Euro, liegst du logischerweise bei der Hälfte (23.305 Euro) – Captain Obvious hat zugeschlagen. Aber der Zinseszins-Effekt wirkt viel drastischer mit höheren Summen:

Investierst du gleich eine stattliche Summe, erreichst du dein Ziel viel schneller. Diesen Vorsprung holst du nicht wieder auf, wenn du nach 10 Jahren plötzlich mehr investierst.

Also beginne nach deinen Möglichkeiten. Hast du natürlich nur 100 Euro, beginne damit. Anlegen ist kein Bizepsvergleich.

Hier habe ich dir den Zinseszins-Rechner von Finanzfluss verlinkt; so kannst du ungefähr ermitteln, wie viel du nach wie viel Jahre raus hast. Hier der Rechner.

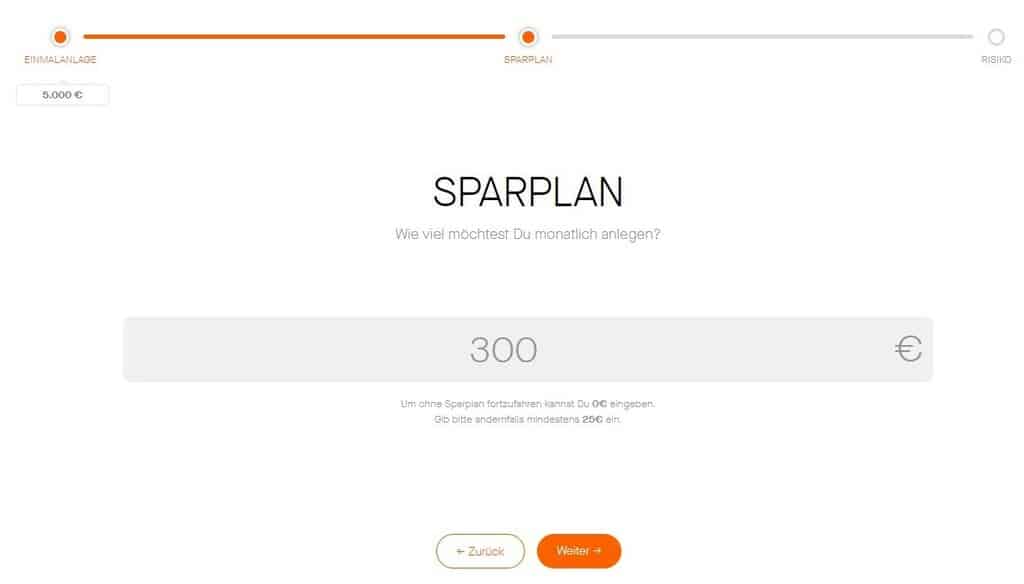

Schritt 4: Lege deine Sparrate fest

Was ist die Sparrate? Das ist ein Betrag, mit dem du monatlich oder vierteljährlich ETFs kaufst. Aber zu was ist sie nütze? Sie verwischt Preisunterschiede:

Mit einer Einmalanlage kaufst du entweder teuer (der Markt steht hoch) oder niedrig (der Markt ist im Keller). Kauft du teuer, bekommst du weniger Anteile eines ETFs – die Folge:

Der Vermögen wächst langsamer, weil du nicht so viele Anteile hast. Denn es macht einen Unterschied, ob du 100 Anteile zu 5 Euro kaufst, oder nur 50 Anteile zu 10 Euro (beim gleichen ETF!).

Mit Sparraten umgehst du die Misere: Du kaufst über die Monate zu einem Durchschnittspreis – mal teuer, mal billig. So gleichst du Preisschwankungen aus. Aber das ist nicht alles:

Zahlst du jeden Monat Geld ein, vergrößerst du unvorstellbar dein Vermögen. Kommen wir zurück zu den oben genannten Beispielen:

Jetzt zahlst du einmal 10.000 Euro ein – dazu kommt eine monatliche Sparrate von 100 €. Wie viel hast du jetzt nach 20 Jahren bei 8 Prozent Zinsen?

Ganze 103.876 Euro! Davon sind stammen allein 69.876 Euro aus den Zinsen! Aber wie sieht es mit den 5.000 Euro aus, wenn du monatlich 300 Euro draufpackst?

Dann protzen eindrucksvolle 195.103 Euro in deinem Depot. Deshalb sind Sparraten so wichtig – sie türmen dein Vermögen wie Spinat die Muskeln von Popeye.

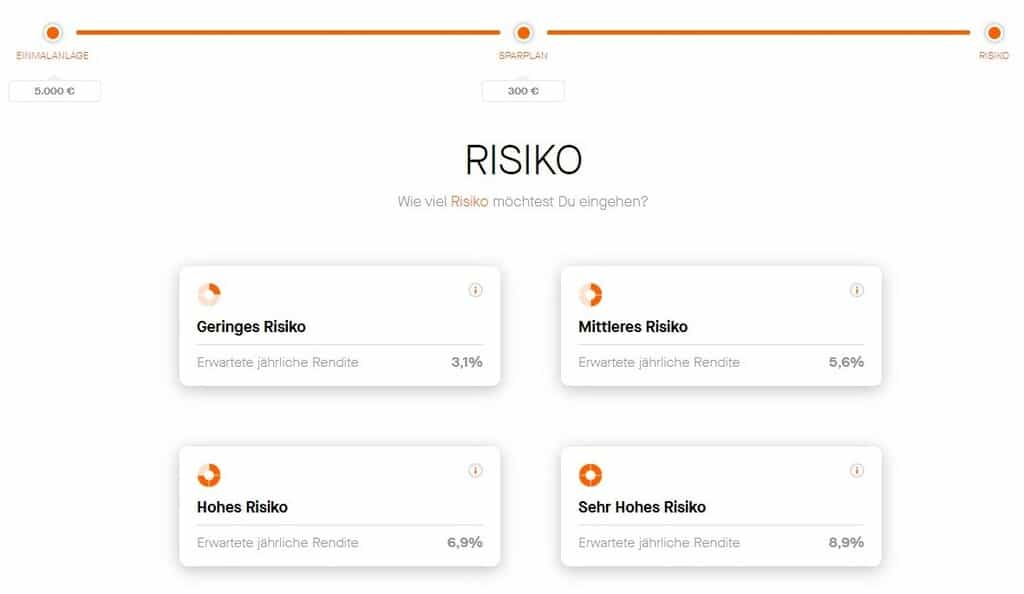

Schritt 5: Wähle dein Risiko

Die Wahl des Risikos ist wie die Wahl der Waffe beim Duell – alle können töten, nur in der Geschwindigkeit unterscheiden sie sich. Genauso ist es mit dem Risiko:

Umso höher es ist, desto schneller häufst du ein Vermögen an. Dafür musst du mit der größeren Gefahr leben: Ein höheres Risiko führt zu mehr Schwankungen; dadurch kann dein Portfolio zeitweise heftig verlieren.

Verkrampft dein Magen, sobald du 5 € verlierst? – oder du kaufst Kartoffeln, nur um danach zu bemerken, dass sie woanders im Angebot waren? Machst du dich dann verrückt?

Wenn ja, ist ein hohes Risiko nichts für dich.

Bleibe bei der ersten oder zweiten Risikostufe – diese Stufen gibt’s:

Geringes Risiko: Aktienanteil 25 Prozent mit einer erwarteten jährlichen Rendite von 3,1 Prozent

Mittleres Risiko: Aktienanteil 50 Prozent mit einer erwarteten jährlichen Rendite von 5,6 Prozent

Hohes Risiko: Aktienanteil 75 Prozent mit einer erwarteten jährlichen Rendite von 6,9 Prozent

Sehr hohes Risiko: Aktienanteil 100 Prozent mit einer erwarteten jährlichen Rendite von 8,9 Prozent.

Diese Renditen sind erwartet, keinesfalls garantiert! Das bedeutet: Es wird auch Jahre geben, wo ein roter Blitz durch dein Depot fährt und du im Minus bist. Die erwartete Rendite ist nur der Durchschnitt über die Jahre.

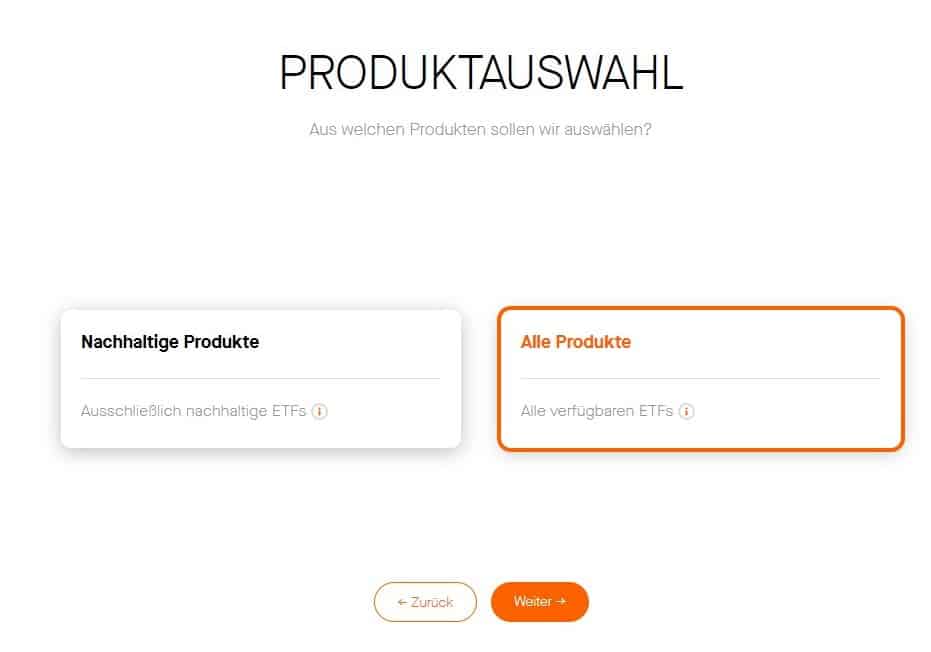

Schritt 6: Entscheide dich für ein Produkt

Jetzt hast du bei Quin die Wahl: Willst du nachhaltig investieren? Das bedeutet: Du investierst nur in Unternehmen, die CO2 sparen, sozial verträglich sind und anständig geführt werden. Die Nachteile:

Die ETFs sind oft teurer und weniger diversifiziert – d. h.: Im ETF sind weniger Aktien, was das Risiko erhöht. Wenn ein Unternehmen pleitegeht, rutscht der ETF eher in den Keller.

Deshalb macht es einen Unterschied, ob du mit deinem ETF in 30 Aktien investierst oder in 300. Bei 30 Aktien fällt ein Ausfall viel stärker ins Gewicht.

Die andere Wahl sind normale ETFS – ohne Nachhaltigkeit. Sie sind billiger und diversifizierter; die Unternehmen bauen aber auch Waffen, pusten Abgase in die Atmosphäre oder produzieren Zigaretten.

Hier musst du dein Gewissen befragen.

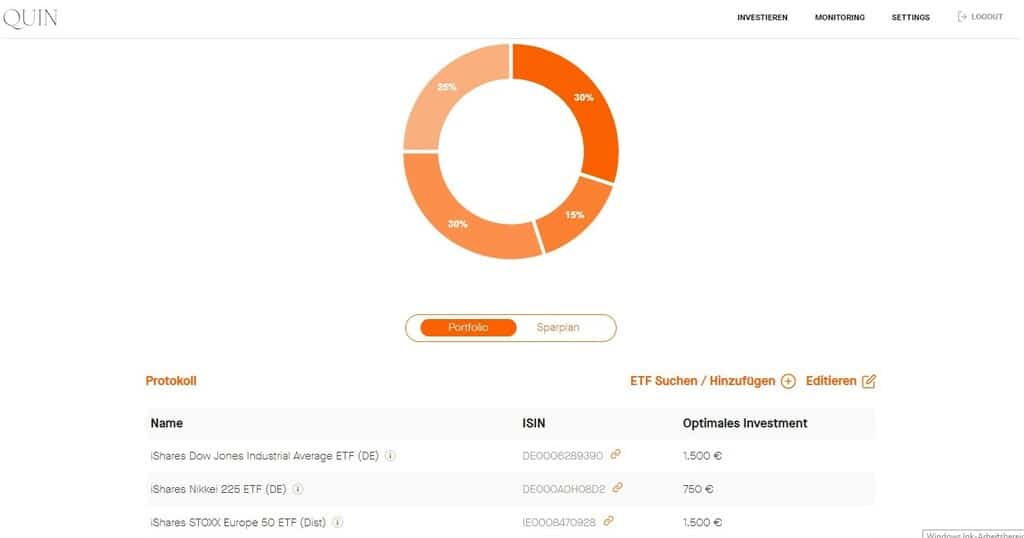

Schritt 7: Glückwunsch! Dein Portfolio

Hier ist es: Ein exzellentes ETF-Portfolio – auf dich zugeschnitten wie ein Maßanzug. Du siehst deine ETFs und weißt, wie viel Geld du in welchen einzahlen musst. Jetzt musst du sie nur noch kaufen:

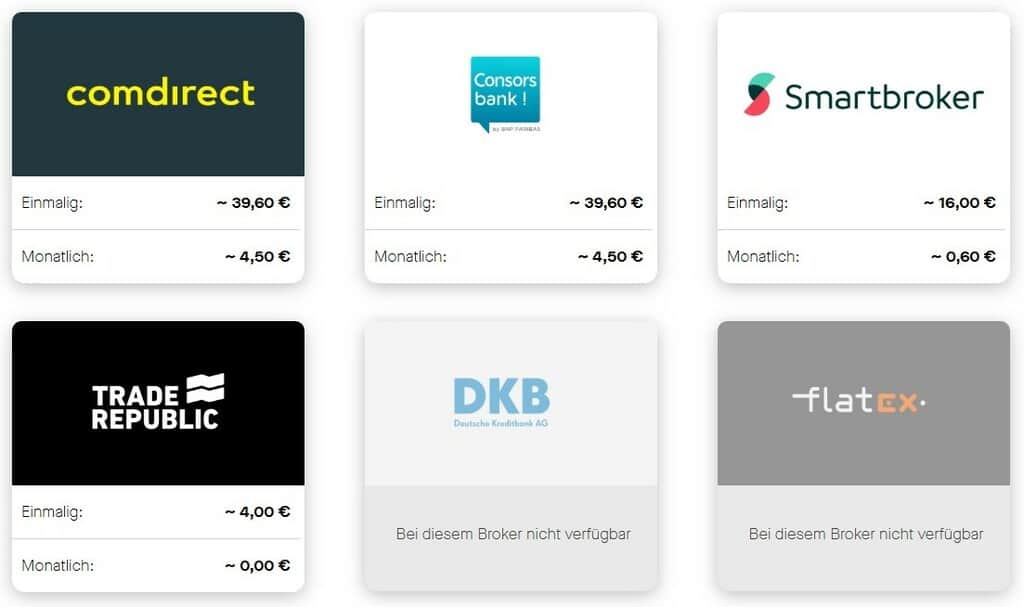

Schritt 8: Wähle deine Depotbank

Quin arbeitet mit 12 deutschen Depotbanken zusammen (Stand August 2020); sie werden dir alle aufgelistet mit den jeweiligen Preisen: Wie viel kostet wo der ETF mit Sparplan?

Der Vorteil: Alle Depotbanken werden grau unterlegt, die deine ETFs nicht anbieten. So fallen sie raus wie Milchzähne im Grundschulalter.

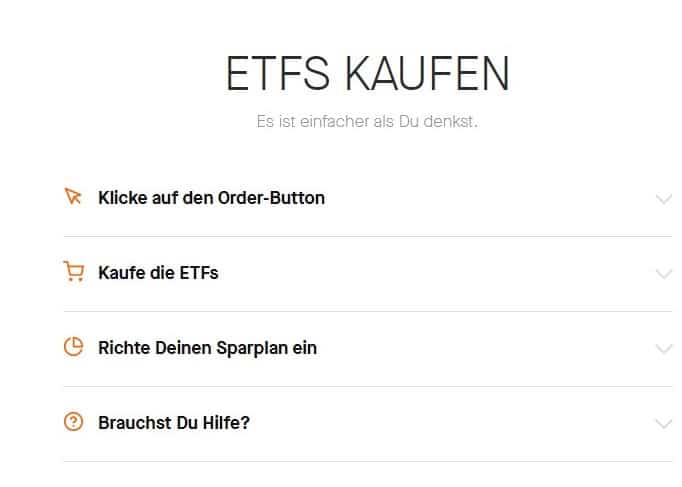

Schritt 9: Kaufe die ETFs

Klar: Falls du bei der gewünschten Depotbank kein Konto hast, musst du erst eines eröffnen. Das ist kinderleicht und du wirst fachgerecht durch jeden Schritt gelotst. Aber, wenn du bereits ein Depot hast?

Dann wird gekauft! Das nimmt dir Quin nicht ab; kaufen musst du schon selbst. Dafür leitet es dich an und sagt dir klipp und klar, wie es funktioniert. Denn davor gruseln sich die meisten: dem Kauf

Vielleicht fürchtest du dich? Willst nichts falsch machen? Hast Angst vor versteckten Kosten? Zumindest ging es mir so, als ich meinen ersten ETF kaufte.

Diese Angst nimmt dir Quin mit einer professionellen Anleitung und ausgezeichneten Artikeln, die dir jeden Schritt erklären.

So kaufst du mit der Gewissheit, nichts falsch zu machen.

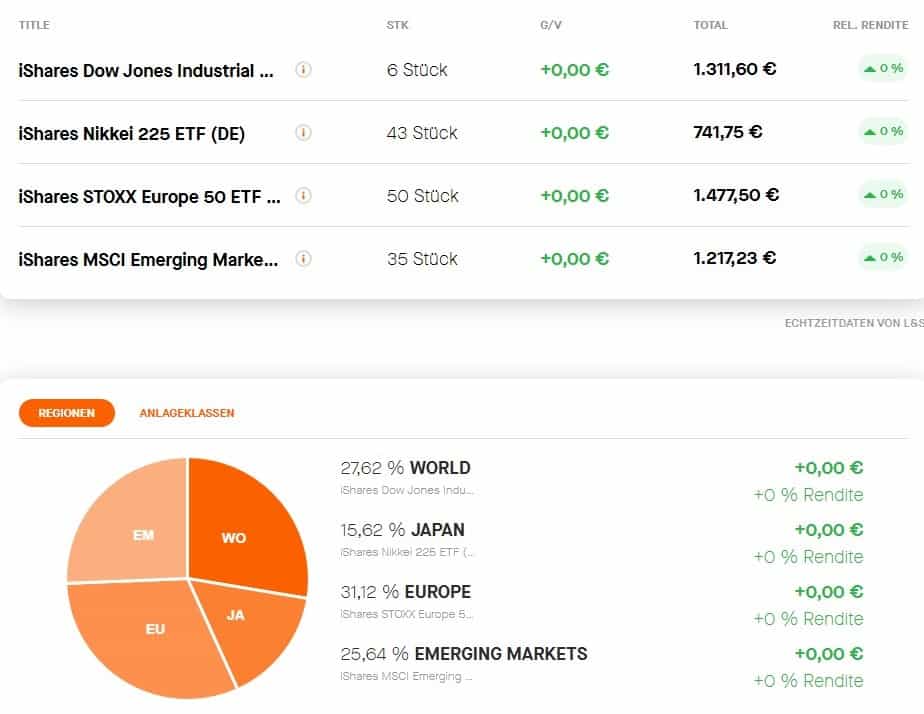

Schritt 10: Schau deinem Portfolio beim Wachsen zu

Wenn du auf „Kaufen“ geklickt hast, erscheinen deine ETFs im Dashboard. Jetzt hast du auf einem Blick deine Wertpapiere versammelt. Aber Achtung:

Schaue nicht zu oft ins Depot oder Dashboard! Denn Aktien gehen rauf und runter – und Studien beweisen: Wer zu oft ins Depot schaut, wird zittrig, ängstlich und nervös. Und was machen die Nervösen?

Sie verkaufen in Panik und mit Verlust – und zwar aus Furcht, ihr ganzes Geld zu verlieren. Allerdings verlieren sie gerade Geld, weil sie verkaufen. Also: Schaue nur maximal einmal monatlich ins Depot.

Was kann dir Quin noch bieten?

Eine kostenpflichtige Versionen

Bei Quin gibt es auch Premium-Versionen mit zusätzlichen Funktionen:

- Pro Version: 10 Euro im Monat

- Ultimative Ausführung: 29 Euro im Monat

Problem: Stand August 2020 sind beide noch nicht verfügbar. Jedoch ist so viel über die Pro-Version bereits bekannt:

Die Pro-Version überwacht ständig dein Portfolio und optimiert es. Die Kriterien hierfür sind Steuern und Kosten. Quin sucht also immer nach Möglichkeiten, dein Portfolio so günstig wie möglich zu machen.

Lohnen tut sich das jedoch nur, wenn du höhere Summen investierst. Bei einer Anlage von 1000 Euro sind die jährlichen Kosten von 120 Euro zu happig.

Sparst du aber jährlich über 120 Euro, dann macht die Sache Sinn. Das auszurechnen, liegt jedoch bei dir.

Depot verknüpfen

Hast du bereits mehrere Depots – prall gefüllt mit Aktien und Anleihen –, kannst du sie mit Quin verknüpfen. Das bedeutet: Du siehst alle Depots in einem Dashboard.

Das funktioniert genauso wie mit dem kostenlosen Tool Rentablo. Aber auch hier gibt es die gleichen Nachteile: Nicht alle Depotbanken bieten eine Schnittstelle an, um sie mit Quin zu verbinden.

Auf gut Deutsch: Nicht jede Depotbank ist verfügbar – beispielsweise ist Trade Republic so ein Umstandskandidat (Stand August 2020).

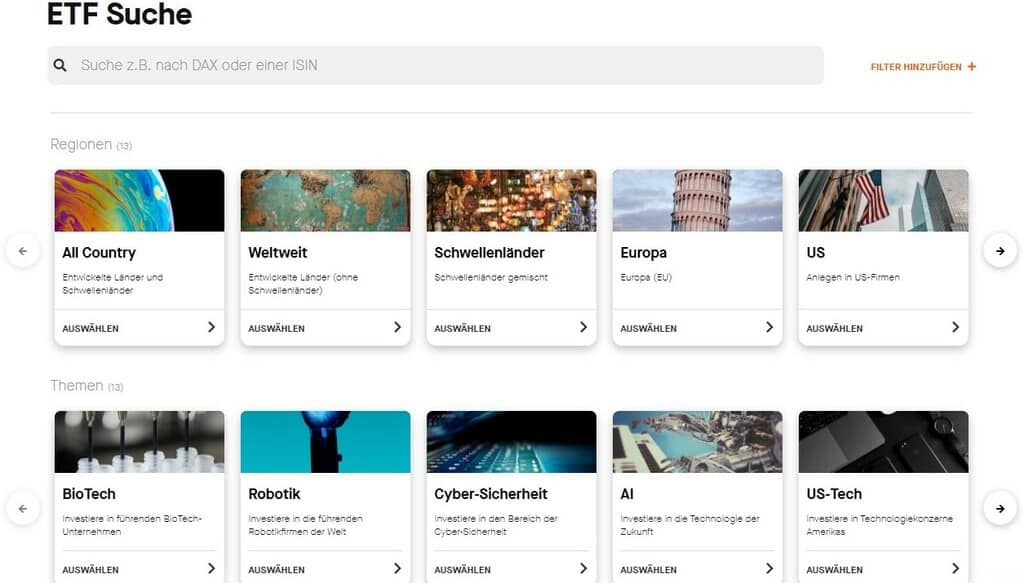

ETF-Suche

Bei Quin gibt es eine einfache ETF Suche, wo du ETF finden und auswählen kannst. Der Vorteil: Die Suche ist übersichtlich und die Auswahl begrenzt.

Du wirst nicht von hunderten ETFs erschlagen wie bei JustETF.

Zugleich können sich Fortgeschrittene hier austoben, die sich nicht von Quin “bevormunden” lassen wollen.

Sie finden neue ETFs und können sie in ihr Portfolio integrieren.

Kein Vermögensverwalter

Quin ist kein Vermögensverwalter – er hat zu keinem Zeitpunkt Zugriff auf dein Geld. Somit besteht kein Risiko, Geld zu verlieren, falls Quin pleitegeht oder gehackt wird.

Für wen ist Quin geeignet?

Bist du jung? Willst du dich um deine Finanzen kümmern? Investieren, sparen, anlegen und ein Vermögen aufbauen? Ja, trotzdem nagt an dir der Zweifel; die Angst, einen Fehler zu machen.

Dann passt Quin zu dir wie ein Wildschweinbraten zu Obelix. Denn Quin will Anlegen einfach machen und dich hindurchführen durch die „Geisterbahn“ der Geldanlage.

Hier setzt Quin an zwei Knackpunkten an: die Portfolio-Zusammenstellung und das Kaufen. Ich erinnere mich noch gut, wie lange ich für mein Portfolio gebraucht habe – ganze drei Monate!

Quin macht das in zwei Minuten und leitet dich danach an, wie du die ausgewählten ETFS auch kaufst. So ist der Anlage-Spuk schnell vorbei und du baust langfristig ein Vermögen auf.

Klar: Quin liefert dir ein Musterportfolio und niemand kann dir versprechen, es sei das beste für dich. Aber was ist dir lieber?

Monatelang zögern, Bücher befragen und Foren durchforsten für das eine Portfolio (das es nicht gibt) oder endlich anfangen und ein Vermögen aufbauen?

Tendierst du zu Nummer 2, kannst du mit Quin nichts falsch machen. Hast du erst einmal ein Portfolio, kannst du immer noch daran rumschrauben.

Anfangen ist wichtiger als Optimieren!

Fazit

Ich gebe es zu: Ich war ein Angsthase, als ich zum ersten Mal investierte. Dennoch weiß ich, dass es den meisten so geht. Sie wälzen Buch um Buch, um ihre Angst zu dämpfen. Aber anfangen? – nada!

Dieses Problem löst das Tool Quin gekonnt, indem es dir zwei Lasten von den Schultern nimmt: die ETF-Auswahl und den Kauf.

Es stellt für dich ein Portfolio zusammen und leitet dich an, wie du richtig kaufst. Deshalb haben junge Anfänger hier ihre Freude – denn gerade für junge Leute ist die App konzipiert.

Trotzdem ist das Tool keine geschlossene Gesellschaft für Jungspunde. Jeder kann es bequem nutzen, der mit dem Investieren beginnen möchte. Kostenlos nutzen kannst du es hier.

Außerdem ist Quin im App Store und auf Google Play erhältlich.

Ein letzter großer Vorteil: Du hast die Gewissheit, dass die Depotbank auch die gewünschten ETFs anbietet. Denn daran scheitern viele:

Zufrieden suchen sie ihre ETFs – aber dann oh Schreck: Die Bank führt sie gar nicht.

Quin löst dieses Problem; es zeigt dir nur die Depotbanken, die die gewünschten ETFs auch anbieten.

Quelle Beitragsbild: Foto von Andrea Piacquadio von Pexels

Finanz-Enthusiast, Self-Improvement-Sensei und notorischer Wort-Jongleur – diese drei Engel für Charlie bin ich: Robin. Meine Texte entzaubern die Finanzwelt, um sie Dir zerlegt auf dem Silbertablett zu präsentieren. Für Deine finanzielle Bildung und ein selbstbestimmteres Leben.