Erinnerst Du Dich noch an das Hausaufgabenheft für Faule? – nur einmal alle Fächer eingetragen, schon hattest Du Ruhe für das ganze Jahr. Robo-Advisor ist Investieren für Faule: Du beantwortest ein paar Fragen, bekommst Deinen Anlagevorschlag und schon bist Du investiert. Doch die Auswahl ist groß und damit genauso schwierig wie in der Eisdiele – will ich Schoko, Vanille oder Erdbeere? Keine Angst: Wir haben Dir die besten Robo-Advisor herausgesucht, damit Du den passenden findest für Deine Ziele und Deinen Geldbeutel.

Unter dem Artikel findest Du einen Vergleichsrechner. Mit ihm kannst Du Deinen persönlich besten Robo-Advisor herausfinden, um dein Geld zu vermehren – und zwar anhand der Kriterien: gewünschten Einmalanlage und monatlichen Sparrate.

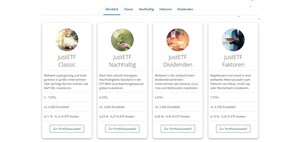

1. JustETF-Weltportfolios von Weltsparen

Die JustETF-Weltportfolios werden von den ETF-Experten justETF aufgesetzt und von Weltsparen vertrieben – wer Weltsparen ist, erfährst Du hier (Klick). Bei Weltsparen eröffnest Du kostenlos ein Konto und schon kannst Du investieren. Es gibt 4 Anlagethemen, die jeweils in mehrere Anlagestrategien unterteilt sind.

1. Der Otto-Normalverbrauer: justETF classic

Das ist die günstigste, aber auch unspektakulärste Variante: Du investierst in weltweite Aktien- und Anleihen-ETFs – so z.B. in den STOXX Europe 600. Mit einer Anlage bist Du in über 4.000 Aktien und Anleihen diversifiziert.

Das macht Dich weniger anfällig für Krisen einzelner Branchen, wenn beispielsweise die Tech-Aktien fallen. Doch wie ist justETF classic genau aufgebaut? – es gibt 4 Anlagestrategien:

- justETF Classic 30: Das sind 30 % Aktien und 70 % Anleihen – falls Du Risiko scheust, schwankt diese Strategie wenig. Dafür wächst der Wert auch langsamer.

- justETF Classic 50: Das sind 50 % Aktien und 50 % Anleihen – der sichere und riskante Teil der Strategie halten sich die Waage.

- justETF Classic 70: Das sind 70 % Aktien und 30 % Anleihen – diese Strategie ist riskant; dennoch werden starke Verluste durch die stabileren Anleihen abgefedert.

- justETF Classic 100: Das sind 100 % Aktien – diese Strategie ist riskant; Verluste werden nicht durch Anleihen ausgebremst. Dafür hast Du auch die höchsten Gewinnchancen.

Zu den Kosten:

Für die ETFs bezahlst Du zwischen 0,11 bis 0,12 %, hinzu kommen die Verwaltungsgebühren von 0,33 % im ersten Jahr; danach sind es 0,43 %. Nach Adam Ries bezahlst Du 0,44 oder 0,54 % jährlich.

Das ist sehr günstig, sobald Du runter schaust und den Preis mit Fintego vergleichst. Die Einmalanlage beträgt 500 €; Sparpläne sind ab 50 € monatlich möglich.

2. Der Umweltschützer: justETF Nachhaltig

Dieses Angebot schreibt sich in zwei Worten: umweltfreundlich und sozial. Er investiert nur in die SRI-Index-Familie des Indexanbieters MSCI. Schön! – das heißt was?

Er investiert in weltweite Unternehmen mit der höchsten Wertung im Umweltschutz, sozialer Verträglichkeit und der besten Unternehmensführung. Die ESG-Standards kannst Du hier auf Englisch nachlesen. Doch welche Anlagestrategien gibt es hier?

- justETF Nachhaltig 50: Er investiert in 50 % Aktien und 50 % Anleihen – Stabilität und Rendite halten sich die Risiko-Waage.

- just ETF Nachhaltig 70: Er investiert in 70 % Aktien und 30 % Anleihen – die Risiken und Chancen überwiegen, werden aber etwas ausgebremst durch einen kleineren Anteil an Anleihen.

Die Portfolios bestehen jeweils aus 6 ETFs und sind in über 2600 Einzeltitel investiert. Die ETF-Kosten liegen bei jährlich 0,23 % – 0,27 % + die Verwaltungsgebühren von 0,33 oder 0,43 %. Somit bezahlst Du für ein umweltbewusstes Anlegen maximal 0,7 % jährlich.

Das macht bei 10.000 € nur 70 €. Auch hier kannst Du ab 500 € loslegen und monatlich einen Sparplan aufsetzen mit 50 €.

3. Der Aristokrat: justETF Dividenden

Warum Aristokrat? – die Adligen leben von den Einnahmen ihrer Renten, Güter und Häuser. Du lebst von den Ausschüttungen Deiner ETFs – den Dividenden. Deshalb investieren diese Portfolios in Unternehmen, die verlässlich eine hohe Dividende zahlen; Beispiele sind MacDonalds oder Coca Cola. Das sind die möglichen Portfolios:

- justETF Dividenden 50: Er besteht aus 50 % Aktien und 50 % Anleihen – Risiko und Stabilität liegen im Gleichgewicht.

- justETF Dividenden 70: Er besteht aus 70 % Aktien und 30 % Anleihen – das Risiko und damit auch die Renditechancen überwiegen.

Die Portfolios setzen sich zusammen aus jeweils 6 ETFs mit über 3300 Anleihen und Aktien insgesamt. Jährlich bezahlst Du für die ETFs 0,26 % – 0,32 % + 0,33 oder 0,43 Verwaltungsgebühren.

Das macht zusammen maximal 0,75 % p.a.; bei 10.000 € sind das jährlich 75 €. Ebenso ist auch hier die Mindestanlage 500 € und die monatliche Sparrate mindestens 50 €.

4. Der Optimierer: justETF Faktoren

Faktoren sind wie Federn; sie kitzeln jedes kleinste Prozent Rendite aus der Anlage. Nach der Theorie bestimmen diese Faktoren eine höhere Rendite: Value, Small Cap oder Momentum. Value bedeutet, dass einzelne Aktien unterbewertet sind – ihr Wert sollte eigentlich steigen.

Small Cap heißt, die Unternehmen sind noch klein; sie können also noch wachsen und an Wert gewinnen. Momentum bedeutet: Was einmal in Fahrt ist, stoppt man nicht so leicht – er investiert in Aktien, die gerade durchstarten. Das sind die Portfolios:

- justETF Faktor 50: 50 % „Faktor-Aktien“ und 50 % europäische Anleihen

- justETF Faktor 70: 70 % „Faktor-Aktien“ und 30 % europäische Anleihen

Die Portfolios umfassen 7 ETFs mit über 6.7000 Einzeltiteln. Das sind die Kosten: 0,19 % – 0,22 % ETF-Kosten + 0,33 oder 0,43 Verwaltungsgebühren. Das macht jährlich maximal 0,65 %. Insgesamt sind das 65 € bei einer Anlage von 10.000 €.

Die Mindestanlage ist 500 €; die monatliche Sparrate muss mindestens 50 € betragen.

Fazit zum Robo-Advisor

JustETF ist für die Alles-Woller: Sie erhalten eine große Auswahl für ihre Anlage-Bedürfnisse – egal, ob sie nachhaltig, mit Faktoren oder mit Dividenden investieren möchten.

Weiterer Pluspunkt sind die geringen Kosten von maximal 0,75 % jährlich; auch die Mindestanlage ist gering und erschwinglich für fast jeden Geldbeutel.

Den Link zum Anbieter findest Du unten im Vergleichsrechner

2. WeltInvest ETF-Portfolios

Weltsparen vertreibt seine WeltInvest Portfolios nochmals in Eigenregie; sie ähneln den justETF classic Portfolios. Die Preise sind gleich. Deshalb wird nicht noch einmal darauf eingegangen.

Hier geht’s zum Anbieter (Klick)

3. Quirion

Bei Quirion gibt es 3 Leistungspakete mit unterschiedlichen Kosten und Leistungen:

1. Regular-Paket

Dieses Paket ist das günstigste unter allen Robo-Advisorn: Bis zu 10.000 € bezahlst Du nur die Verwaltungskosten.

Das sind jährlich 0,17 % – Quirion arbeitet also umsonst für Dich! Bist Du über diesem Betrag, kommt die Servicegebühr von 0,48 % dazu; insgesamt mach das 0,65 % p.a.

Im Gegenzug ist die Anlagesumme etwas höher als bei anderen Anbietern: Sie muss mindestens 500 € betragen; ein Sparplan ist monatlich ab 30 € möglich.

Nutzt du den Sparplan, entfallen jedoch die 500 € Mindestanlage.

Doch wie legt der Robo-Advisor für Dich an? Im Regular-Paket wird Dein Geld in breit diversifizierte ETFs investiert.

Quirion folgt hierbei dem Nobelpreisträger Eugene Fama: Kein Anleger könne dauerhaft den Markt schlagen.

Deshalb bildet die Anlagestrategie den Markt ab und wächst entsprechend.

Zusätzlich bestimmt Deine Risikotoleranz die Anlagestrategie – und damit den Aktienanteil. Dieser reicht von 10 bis 100 %.

2. Comfort-Paket

Altersvorsorge gefällig? Wie wäre es mit einem Portfolio, das in Umweltschutz und erneuerbare Energien investiert? Das ist mit diesem Paket möglich: Neben dem diversifizierten ETF-Portfolio gibt es ein Portfolio für die Altersvorsoge und ein nachhaltiges Portfolio.

Für dieses Angebot ist jedoch der Preis etwas höher: Zu den Fondskosten von 0,23 % stößt eine Verwaltungsgebühr hinzu von 0,68 % – das macht 0,91 % p.a. Die Mindestanlage beträgt 5000 €; Sparpläne sind ab 30 € monatlich möglich. Ein Strategiewechsel kostet im Comfort-Paket nichts.

3. Premium-Paket

Du bist Dir unsicher über Deine Altersvorsorge? Du weißt nicht, wie viel Risiko Du verträgst? Auch dafür hat Quirion eine Antwort: eine persönliche Beratung – jederzeit und vor Ort.

Diesen Service bekommst Du im Premium-Paket; entsprechend ist auch der Preis höher: Der Robo-Advisor verlangt 0,88 % + 0,23 % Fondskosten. Das macht jährlich 1,11 %. So viel muss Dir eine persönliche Beratung wert sein.

Zu der persönlichen Beratung bekommst Du das Angebot des Comfort-Pakets: ein diversifiziertes ETF-Portfolio, Altersvorsoge oder ein nachhaltiges Portfolio.

Die Mindestanlage beträgt 20.000 €; Sparpläne sind ab 30 € pro Monat möglich. Du willst Deine Anlagestrategie wechseln? – das ist jederzeit kostenlos möglich.

Fazit zum Robo-Advisor

Der große Vorteil von Quirion sind seine geringen Kosten – so günstig ist kaum ein anderer Robo-Advisor. Ebenso spricht für ihn die nachhaltige Anlage und die Altersvorsorge. Außerdem ist er der einzige vorgestellte Robo-Advisor, der auch eine persönliche Beratung anbietet.

Nur leider hat er im Corona-März nicht so gut performt – die Anlage ist um 10,7 % gefallen (Quelle: Brokervergleich.de).

Hier kannst Du Quirion besparen (Klick).

4. Growney

Diesen Robo-Advisor haben wir hier schon einmal ausführlich vorgestellt (Klick). Mit Growney bist du bereits ab 500 € investierst – und noch ein großer Vorteil für dich:

Er gehört zu den günstigsten:

| 0,68 % p. a. | unter 50.000 € |

| 0.38 % p. a. | ab 50.000 € |

| ETF-Kosten: | + 0.16 – 0.24 % p. a. |

Im schlimmsten Falls zahlst du nicht mehr als 0,92 % pro Jahr.

Dazu gibt es 10 Anlagestrategien mit unterschiedlich hohem Aktienanteil – daneben steht die Rendite von 2019 (Quelle: extraETF):

| Grow20 | +5,17 % |

| Grow30 | +6,51 % |

| Grow50 | +9,19 % |

| Grow70 | +11,87 % |

| Grow100 | +15,90 % |

Im Corona-März hat sich growney wacker geschlagen: Er hat nur 8,4 % verloren (Quelle: Brokervergleich.de); Scalable Capital hat dagegen ganze 15,1 % eingebüßt.

Ich dachte 10 Anlagestrategien? Ja: Die gleichen bilden noch einmal nachhaltige ETFs ab, nur hatte ich zu ihnen keine Performance-Daten.

Fazit zum Robo-Advisor

Growneys großer Vorteil ist seine Mindestanlage von 500 € und seine geringen Kosten. Zudem hat sich der Robo-Advisor gut geschlagen während der Corona-Krise im März 2020.

Hier geht’s zum Anbieter Growney (Klick).

5. Kapilendo

Kapilendo hat ein großes Vorbild: Ray Dalio. Er leitet den größten Hedgefonds weltweit „Bridgewater“ und hat ein besonderes Portfolio entworfen – das All-Weather-Portfolio: Es soll in jeder Marktlage Rendite bringen. Von diesen Marktlagen gibt es vier Stück: hohe/niedrige Inflation oder schnelles/langsames Wirtschaftswachstum. Steigt beispielsweise die Inflation, retten Gold und Rohstoffe den Wert des Portfolios.

Das scheint sich auszuzahlen: Im schwarzen Corona-März hat das Portfolio nur 5,5 % verloren – Scalable Capital ganze 15,1 (Quelle: Brokervergleich.de)! Doch das All-Weather-Portfolio gibt es nicht nur klassisch; es sind fünf Ausführungen verfügbar:

| Allwetter-ETF-Portfolios | 0,70 Prozent p.a. Verwaltungsentgelt + 0,22 Prozent p.a. ETF-Kosten |

| Allwetter-ETF-Portfolios Green | 0,70 Prozent p.a. Verwaltungsentgelt + 0,27 Prozent p.a. ETF-Kosten |

| Wertspeicher-Portfolio | 0,70 Prozent p.a. Verwaltungsentgelt + 0,22 Prozent p.a. ETF-Kosten |

| Wertspeicher-Portfolio Green | 0,70 Prozent p.a. Verwaltungsentgelt + 0,24 Prozent p.a. ETF-Kosten |

| Private Wealth Management | 0,60 bis 0,95 Prozent p.a. Verwaltungsentgelt + individuelle Produktkosten + Performancefee von 8 bis 12 Prozent p.a. |

Dennoch hat ein Königs-Portfolio auch einen Königspreis: Die Mindestanlage beträgt 10.000 Euro; Premium-Invest ist ab 500.000 € möglich. Monatliche Sparpläne sind ab 50 € verfügbar.

Fazit zum Robo-Advisor

Das All-Weather-Portfolio hat sich bewiesen im Schützengraben der Corona-Krise – nur 5,5 % hat es im März verloren. Das konnte kein anderer Robo-Advisor unterbieten.

Auch die Gebühren liegen in der Regel unter 1 %, was vergleichsweise günstig ist – aber kein Schnäppchen. Dennoch: Die Anlagesumme ist mit 10.000 sehr hoch und damit unerschwinglich für viele Anleger, die mit dem Investieren beginnen wollen.

Hier kannst Du mit Kapilendo investieren (Klick).

6. Whitebox

Bei Whitebox steht Risiko-Minimierung ganz oben auf der Aufgabenliste. Dafür werden ständig 300 Sektoren, Regionen und Anlageklassen nach Renditechancen abgesucht.

Ziel ist: Das Portfolio muss in verschiedensten Szenarien Rendite bringen. Deshalb wird Risiko nicht nach der Volatilität definiert, sondern nach bleibendem Kapitalverlust.

So schaut Whitebox immer aus nach extremen Risiken, die Dein Portfolio schmälern könnten. Dafür gibt es 23 Anlagestrategien, wobei Dein Portfolio alle 5 Tage angepasst wird.

Das Besondere: Der Ansatz ist aktiv. Es wird gezielt nach unterbewerteten Anlagen gesucht (Value-Ansatz), die kräftig auf das Performance-Pedal treten können.

Diese werden dann mithilfe von ETFs und ETCs abgebildet. Dennoch teilt Whitebox nicht die Fehler eines sonst aktiv gemanagten Fonds – die Kosten übersteigen nicht andere Robo-Advisor.

Auch schmälert es die Rendite nicht: Im Corona-März hat Whitebox nur 7,5 % verloren (Quelle: Brokervergleich); Scalable Kapital lag bei 15,1 %.

Das sind die Kosten:

| < € 30.000 | 0,95% |

| ≥ € 30.000 | 0,85% |

| ≥ € 50.000 | 0,75% |

| ≥ € 100.000 | 0,60% |

| ≥ € 250.000 | 0,45% |

| ≥ € 500.000 | 0,35% |

- hinzu kommen die Fondskosten von 0,20 % p.a.

Schlimmstenfalls bezahlst Du also 1,15 % pro Jahr; bei 10.000 € macht das 115 €. Die Mindestanlage beträgt 5000 €, nach dieser Summe ist ein Sparplan ab 5 € möglich. Zahlst Du nur 5000 € ein, kannst Du Whitebox 6 Monate lang kostenlos testen – Beträge darüber fordern eine Gebühr.

Fazit zum Robo-Advisor

Whitebox ist ein exzellenter Robo-Advisor: Die Rendite war seit 2016 überdurchschnittlich und der aktive Ansatz hat sich in der Corona-Krise bisher bewährt. Zudem kannst Du die ersten 5000 € kostenlos anlegen für 6 Monate. Einziger Makel: Die Kosten sind für unter 30.000 hoch und die Mindestanlage von 5000 € ist nicht für alle erschwinglich.

Hier kannst Du mit Whitebox anlegen (Klick)

7. Oskar

Dieser putzige Name macht etwas deutlich: Robo-Advisor kann man auch familienfreundlich schreiben.

Oskar bietet nämlich einen Sparplan an für Kinder; somit kannst Du für Dein Kind einzahlen und es freut sich über ein hübsches Vermögen, sobald es volljährig ist.

Zudem kann die ganze Familie über eine App investieren und ein Vermögen aufbauen – die Zielgruppe ist also klar.

Auch in der Anlage hält sich Oskar fern von Umweltverpestern und Emissions-Katapulten – er investiert nur nachhaltig.

Die Anlage muss nachhaltig sein, sozial und eine gute Unternehmensführung besitzen.

Investiert wird in ETFs und ETC (Rohstoffe) mit vielen Anlageklassen wie Aktien, inflationsgesicherte Anleihen, Gold oder besicherte Anleihen. So ist Deine Anlage breit gestreut und geschützt.

Oskar bietet Dir fünf verschiedene Anlageklassen, die sich jeweils im Aktienanteil unterscheiden – Oskar 50, 60, 70, 80 und 90. Zusätzlich optimiert Oskar sein Angebot nach Steuern und Handelskosten.

Das sind die Kosten:

- unter 10.000 €: 1 % p.a.

- über 10.000 €: 0,8 % p.a.

- hinzu kommen jeweils 0,14 % p.a. an ETF-Kosten.

Bei einer Anlage von 5000 € und 1,14 % macht das insgesamt 57 € pro Jahr – das ist vergleichsweise teuer. Dafür ist die Mindestanlage niedrig mit 1000 € und Sparpläne sind bereits ab 25 € monatlich möglich.

Auch die Rendite kann sich sehen lassen: Bis zu 8,7% p.a. hat Oskar erwirtschaftet von Januar 2003 bis März 2019. Für den Corona-März waren keine Daten verfügbar.

Fazit zum Robo-Advisor

Mit Oskar ist jede Familie gut aufgehoben, die ein Vermögen aufbauen will – zumal die Anlage auch nachhaltig ist. Ein Kindersparplan ist möglich und die ganze Familie kann über eine App anlegen.

Die Mindestanlage ist niedrig und die Rendite kann sich sehen lassen. Einziges Manko sind die hohen Kosten von 1,14 %, falls Du unter 10.000 € anlegst.

8. Fintego

Fintego klingt wie ein Gesellschaftsspiel für die ganze Familie – stelle Dein Geld auf „Los“ und baue ein Vermögen auf. Für dieses Ziel investiert Fintego auch in ETFs, aber nicht nur in ETFs globaler Aktien und Anleihen, auch Rohstoff-ETFs sind im Portfolio.

Rohstoffe haben eine geringe Korrelation zu Aktien und Anleihen – schön, das heißt? Wenn Aktien fallen, kümmert das Rohstoffe wenig. So nehmen sie Risiko aus der Anlage.

Es gibt insgesamt 5 Anlagestrategien, die für sich selbst sprechen:

| Defensiv – ETF-Portfolio „Ich will’s defensiv“ | 10 % Aktien, 90 % Anleihen |

| Konservativ – ETF-Portfolio „Ich will’s konservativ“ | 25 % Aktien, 5 % Rohstoffe, 30 % Anleihen |

| Ausgewogen – ETF-Portfolio „Ich will streuen“ | 45 % Aktien, 5 % Rohstoffe, 50 % Anleihen |

| Wachstum – ETF-Portfolio „Ich will mehr“ | 65 % Aktien, 10 % Rohstoffe, 25 % Anleihen |

| Chance – ETF-Portfolio „Ich will alles“ | 90 Aktien, 10 % Rohstoffe |

Das sind die Kosten:

| 0,90 % p. a. | unter 10.000 Euro |

| 0,70 % p. a. | ab 10.000 Euro |

| 0,40 % p. a | ab 50.000 Euro |

| 0,30 % p. a. | ab 1 Mio. Euro |

Hinzu kommen die Fondskosten von 0,15 bis 0,45 % p.a. Schlimmstenfalls bezahlst Du also 1,35 %; das macht bei 5000 € jährlich 67,5 €. Die Mindestanlage beträgt 2500 €; Sparpläne sind ab 50 € möglich.

Im Corona März hat fintego 8,7 % eingebüßt (Quelle: Brokervergleich.de); das ist solide im vergleich zu anderen Robo-Advisorn.

Fazit zum Robo-Advisor

Fintego ist eher für die gehobenen Geldbeutel – mit 1 Million sind die Gebühren unschlagbar. Dennoch ist die Anlagesumme vergleichsweise hoch. Enge Budgets finden hier kein Zuhause; vor allem, weil die Kosten sie erdrücken würden.

Hier geht's zum Anbieter (Klick).

9. Scalable Capital

Der frühe Vogel fängt das Vermögen – so könnte man Scalable Capital beschreiben: Er ist Marktführer und einer der ersten Robo-Advisor auf dem deutschen Markt. Sein großer Vorteil ist die Echtzeit-Überwachung Deiner Anlage.

Andere Robo-Advisor passen einmal jährlich Deine Anlage an – Scalable Capital macht das rund um die Börsen-Uhr.

Außerdem hält sich Scalable Capital nicht stur an die Prozente der Anlageklassen – wie 30 % Anleihen und 70 % Aktien.

Dein Portfolio wird nach Risiko umgeschichtet: Sprengt Dein Portfolio Deine Risikoklasse, wird es automatisch verändert. Von den Risikoklassen gibt es 23 Stück und sie werden von 3 bis 25 % bewertet.

Das heißt? Bist Du in der Risikoklasse (Value-at-Risk) 10, sollte Dein Portfolio nicht mehr als 10 % p.a. verlieren dürfen – das ist aber nicht garantiert: Die Wahrscheinlichkeit liegt bei 95 %.

Investiert wird hauptsächlich in ETFs; sie investieren in 8.500 Einzelwerte aus 91 Ländern. Trotz all der Vorsicht ist Scalable Capital stark ausgeblutet, als im März Corona an der Börse tobte. Ganze 15,1 % hat der Robo-Advisor verloren (Quelle: Brokervergleich.de); im Vergleich hat Kapilendo nur 5,5 % verloren.

Mittlerweile vertreibt Scalable Capital auch ein nachhaltiges Portfolio-Modell.

Das sind die Preise von Scalable Capital:

- Fixgebühr: 0,75 % p.a.

- ETF-Kosten: durchschnittlich 0,15 % p.a.

Das mach jährlich 0,95 %; bei 10.000 € sind das 95 €. Die Kosten werden monatlich per Lastschrift abgebucht. Dennoch hat Scalable Capital einen weiteren Nachteil: Die Mindestanlage beträgt 10.000 €; monatliche Sparpläne sind ab 50 € möglich.

Vorteilhaft ist dafür: Es gibt einen Entnahmeplan ab 1 €; so kannst Du Dir Schrittweise Dein Vermögen auszahlen lassen und davon leben.

Fazit zum Robo-Advisor

Vom Prinzip her ist Scalable Capital erstklassig: Ständig wird Dein Portfolio überwacht und angepasst. Nur leider hat die graue Theorie die Praxis nicht überstanden – im Corona-März hat der Robo-Advisor stark gelitten.

Trotzdem muss man die weitere Performance abwarten, weil Algorithmen dazulernen und sich ständig verbessern. Vorteilhaft sind die Kosten unter 1 % p.a.; nur leider ist die Mindestanlage sehr hoch – 10.000 kann sich nicht jeder leisten.

Wer Sicherheit bevorzugt, ist mit Kapilendo besser aufgehoben; mit Scalable Capital sind aber die Gewinnchancen höher.

Hier geht's zum Anbieter Scalable Capital (Klick).

10. VTB Invest

VTB Invest ist der Robo-Advisor der VTB Direktbank. Die Anlage erfolgt in kostengünstige ETFs, die den Markt abbilden und nicht schlagen wollen. Dadurch erreichen sie auf lange Sicht eine höhere Rendite.

Vier Kriterien bestimmen die ETF-Auswahl: Niedrige Kosten, Physische Replikation (Der ETF hält die angegebenen Wertpapiere), hohe Liquidität (Er kann schnell verkauft/gekauft werden) und geringer Tracking Error (innerhalb eines Jahres, wie sehr weicht der ETF vom Index ab?).

Insgesamt gibt es 9 Risikoklassen mit unterschiedlichem Anteil von Aktien und Anleihen.

Das sind die Kosten:

| Anlagebetrag | bis 9.999 € | ab 10.000 € | ab 50.000 € | ab 100.000 € |

|---|---|---|---|---|

| Verwaltungskosten* | 0,75 % | 0,70 % | 0,60 % | 0,50 % |

| + | + | + | + | |

| Fondskosten** | 0,20 % | 0,20 % | 0,20 % | 0,20 % |

| = | = | = | = | |

| Gesamtkosten | 0,95 % | 0,90 % | 0,80 % | 0,70 % |

So bezahlst Du maximal 0,95 % jährlich. Das macht bei 5000 € insgesamt 47,5 € im Jahr. Die Mindestanlage beträgt 500 €; ein monatlicher Sparplan ist ab 50 € möglich.

Fazit zum Robo-Advisor

VTB Invest ist ein solider und günstiger Robo-Advisor. Die Mindestanlage ist niedrig mit 500 € und die ETFs werden sorgsam ausgewählt. Leider fehlt ihm ein Alleinstellungsmerkmal, das ihn aus der Masse heraushebt.

Hier geht's zum Anbieter VTB (Klick)

Finanz-Enthusiast, Self-Improvement-Sensei und notorischer Wort-Jongleur – diese drei Engel für Charlie bin ich: Robin. Meine Texte entzaubern die Finanzwelt, um sie Dir zerlegt auf dem Silbertablett zu präsentieren. Für Deine finanzielle Bildung und ein selbstbestimmteres Leben.

Hier geht's zum meinem YouTube-Kanal (Klick).

Robin Prock