Zwei Giganten. Die Spartiaten und Athener standen sich gegenüber. Fast dreißig Jahre lang schlachteten, mordeten und metzelten sie einander. Die Toten? Nicht zu zählen!

Dennoch war der Krieg nicht nur eine Metzelei, sondern auch eine Lehre im Investieren. Deshalb erfährst du jetzt 8 Börsenweisheiten, die du aus dem Peloponnesischen Krieg lernen kannst.

Klicke hier zu Teil II. und weiteren vier Börsenweisheiten (Klick).

8 erstaunliche Börsenweisheiten – Teil I.

Börsenwahrheit 1: Schlage sofort zu, wenn sich eine Möglichkeit bietet

Unter großem Jubel zogen sie aus.

5100 Hopliten bestiegen die Schiffe, 134 Kampfschiffe trotzten den Wellen – und alle mit einem Ziel: von Athen nach Sizilien.

So einen großen Feldzug hatte bisher keine griechische Stadt gewagt.

Und die gewaltige Armee erschütterte die Sizilianer; sie schlotterten, fürchteten den Einfall und wussten nicht, wie sie sich vor solch einem Heer retten sollten.

Doch gingen die Sizilianer unter?

Nein!

Weil die athenischen Feldherren uneins waren, was zu tun war, und zögerten, schöpften die Sizilianer Mut, stärkten ihre Verteidigung und riefen ihr Heer zusammen.

Nun waren sie den Athenern gewachsen.

Welche Börsenweisheit lernst du hier?

Wenn sich ausgezeichnete Möglichkeiten bieten, zögere nicht und schlage sofort zu!

Als Beispiel dient – wer auch sonst – Warren Buffett:

1963 kaufte er Aktien von American Express, nachdem sie 40 Prozent gefallen waren.

Wie war es dazu gekommen?

American Express hatte einem Kredit gewährt, der mit Salat-Öl gedeckt war.

Doch es stellte sich heraus: Es gab kein Öl!

Der Betrüger hatte die Tanks mit Wasser aufgefüllt und Öl darüber gegossen; und weil Öl oben schwimmt, schien es den Inspekteuren, als wäre der ganze Tank voller Öl.

Buffett pumpte nun Millionen in American Express – ganze 40 PROZENT des Geldes seiner Partnerschaft.

Denn er war sich sicher, das Unternehmen würde sich wieder erholen.

Und recht hatte er!

Innerhalb von drei Jahren machte er 100 Prozent.

Also: Wenn du dir mit einer Aktie sicher bist, schlage kräftig zu wie ein Boxer, der seinen Gegner zerknirscht, zerbeult und erlahmen sieht und ihn nur noch mit einer wuchtigen Rechten zu Boden hauen muss.

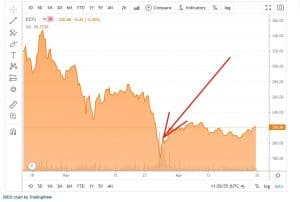

So habe ich im März Baidu nachgekauft, nachdem das Family-Office Archegos bankrottging und die Aktien in den Keller rauschten – und bis jetzt bin ich nicht enttäuscht:

Börsenweisheit 2: Begrenze deine Verluste

Die Athener lagen geschlagen vor Syrakus, der größten Stadt in Sizilien.

Nachdem ein neuer Feldherr mit Verstärkung eingetroffen war, hatten sie einen neuen Angriff gewagt: einen blutigen Nachtangriff.

Doch ihre Soldaten gerieten in Unordnung, verloren sich im Mondlicht und metzelten sich sogar gegenseitig nieder, weil sie sich für Feinde hielten.

Die Sache in Sizilien war verloren.

Deshalb wollten zwei Feldheeren sofort zurück, retten was geht, um nicht die Jugend Athens in Sizilien zu verschwenden.

Doch der Oberfeldherr, Nikias, zögerte, er klammerte sich noch an eine Hoffnung: Verrat!

Er war mit Unterhändlern in Kontakt, die Syrakus den Athenern übergeben wollten.

So wartete er, bis es zu spät war:

Die Athener wurden eingekreist, verloren ihre Hoheit auf dem Meer und wurden auf der Flucht blutig aufgerieben.

Tausende wurden getöteten, in die Sklaverei gekauft oder verrotteten als Arbeiter in den Goldminen.

Von dieser Tragödie erholte sich Athen nie wieder.

Welche Börsenweisheit lernst du hieraus?

Begrenze deine Verluste!

Jeder hat ein paar geliebte Depotleichen; Aktien, die nur noch fallen, trotzdem lässt du sie nicht los.

Sie sind wie eine Beziehung, die nur noch aus Streit, Zank und Versöhnungs-Sex beseht, aber keiner geht, weil man sich an den anderen zu sehr gewöhnt hat.

Denn es kommen ja auch die “schönen Momente:”

Jedes Mal – mit jedem Plus – hast du die Hoffnung: Jetzt kommt die Wende, jetzt steigt sie wieder.

Du lässt sie deshalb nicht los – aber das musst du, weil sie dich langfristig Rendite kostet.

Das nennt sich Opportunitätskosten:

Du verschwendest Rendite an einer schlechten Aktie, während du stattdessen eine gute Aktie kaufen könntest.

Solltest du dich deshalb gleich von allen Losern verabschieden?

Bestimmt nicht!

Der Tech-Investor Stefan Waldhauser folgt hier einer guten Regel, der Rule of 30.

Ist eine Aktie 30 Prozent gefallen, hast du zwei Möglichkeiten:

- entweder bist du von der Aktie überzeugt und kaufst nach

- oder du begrenzt deine Verluste.

Mache es ihm nach!

Noch ein Tipp:

Gewähre einer Aktie eine Schonfrist von maximal drei Jahren, falls du überzeugt bist und falls sie im Minus steht.

So macht es der Fondsmanager Mohnish Pabrai.

Bewegt sie sich nicht, gib ihr drei Jahre.

Stellst sie sich danach immer noch tot, wirf sie aus dem Depot; dann sind die Opportunitätskosten einfach zu hoch.

Börsenweisheit 3: Halte immer eine Cash-Position

Geld ist das Schlüsselwort, das Armeen aufstellt, Kampfschiffe zimmert und Soldaten aus den Bergen, Wäldern und Tälern Griechenlands zusammenruft.

Perikles, der athenische Feldherr, wusste das, weshalb er zu Anfang des Krieges die Volksversammlung ein Gesetz beschließen ließ:

1000 Talente, ca. 26 Tonnen Gold, sollten zurückgehalten werden und nur als Reserve dienen.

Jeder soll mit dem Tode bestraft werden, der in der Volksversammlung fordert, das Geld für einen anderen Zweck außer dem Krieg zu verwenden.

Die Athener folgten Perikles‘ Rat und es zahlte sich aus:

Nachdem die Athener in Sizilien kläglich gescheitert waren, nutzen sie die Reserve und betrieben den Krieg weiter.

So hielten sie noch 11 Jahre stand, während ihre Feinde glaubten: Die Athener seien arm, ausgezehrt und fast besiegt.

Welche Börsenweisheit kannst du daraus lernen?

Zwei Sachen:

- Habe immer einen Notgroschen von mindestens drei Monatsgehälter als Finanzpuffer, falls du deinen Job verlierst, krank wirst oder plötzlich das Dach leckt,

- und dann sei niemals voll-investiert, sondern halte immer Cash im Depot, damit du zuschlagen kannst, wenn ein Rücksetzer kommt oder du unterbewertete Aktien findest.

Genauso handelt der erfolgreiche Dividenden-Investor Alex Fischer von „Reich mit Plan“ – seine Cash-Strategie habe ich dir hier verlinkt.

Er investiert nur in unterbewerteten Marktphasen und sammelt Geld, solange der Markt teuer ist wie eine Armbanduhr von Patek Philippe.

So erreicht er in teuren Marktphasen eine Cashposition von über 15 Prozent.

Fallen die Aktien wieder, kauft er günstig nach und erreicht so langfristig eine überdurchschnittliche Rendite.

Börsenweisheit 4: Gehe niemals auf einmal All-In

Erinnerst du dich an den Film 300?

Mit Sixpack, 42-Bizeps und glattrasierter Brust metzelten 300 Spartiaten tausende Perser.

Der Film ist zwar übertrieben, aber das Bild stimmt:

Im alten Griechenland hatten die Spartiaten den Ruf, eine unbesiegbare Dampfwalze zu sein, die jeden Feind überrollt.

Deshalb vermieden es die Athener, mit ihrer ganzen Armee gegen die Spartiaten zu treten – es wäre eine Katastrophe geworden.

Hingegen nahmen sie im Feindesland eine kleine Festung ein, Pylos, die zu Land und zu Wasser schwer erreichbar war und somit von wenigen Leuten gehalten werden konnte.

Die Spartiaten berannten Pylos, belagerten es und kesselten es ein – einnehmen jedoch konnten sie es nicht.

So hatten die Athener einen festen Stützpunkt im Feindesland, von dem aus sie rauben, zerstören und brandschatzen konnten.

Sie konnten die Spartaner mit kleinen Nadelstichen verletzen, ohne sich einer Feldschlacht auszusetzen.

Welche Börsenweisheit verbirgt sich dahinter?

Gehe nicht sofort mit deinem Geld All-In in eine Aktie, sondern Dollar-Cost-Average dir deinen Weg hinein.

Was bedeutet das?

Sagen wir, du möchtest VW kaufen und maximal 5000 Euro investieren.

Dann kaufst du nicht sofort mit 5000 Euro, sondern erst mit 2000, dann legst du 1000 nach, später vielleicht nur 500, danach noch einmal 1500.

Wozu soll das Nütze sein?

- Du besiegst die FOMO: Hast du eine geeignete Aktie gefunden, willst du immer sofort rein – schnell, schnell, bevor es zu spät ist; jetzt ist ein super Preis! Doch das Ding fällt weiter. Was machst du dann? Schon steigt die Angst auf: War das eine gute Idee? Und vielleicht verkaufst du sie dann wieder. Mit Dollar-Cost-Averaging besiegst du die FOMO – du bist ja investiert – und kannst bei fallenden Kursen weiter kaufen.

- Du prüfst das Investment: Warren Buffett geht meistens nicht All-In, sondern beginnt mit kleinen Positionen, die er langsam aufbaut. So behält der die Kontrolle: Bewährt sich das Investment, legt er nach; ist es Grütze, hat er nicht viel verloren.

- Du lernst mehr über das Investment: Ich würde gern behaupten: Ich bin immer bestens über meine Aktien informiert! Zwar gebe ich mir Mühe, doch oft ist mein Wissen lückenhaft wie Männerhaare ab 50. Trotzdem gehe ich mit etwas Geld in eine Wunschaktie hinein. Denn das motiviert: Habe ich mein Geld investiert, bin ich aufmerksamer und beschäftige mich noch mehr mit dem Unternehmen. So folgt – leider – Geld nicht den Informationen, sondern Informationen dem Geld.

Den letzten Punkt habe ich vor ein paar Wochen an einem Kumpel bemerkt:

Ich riet ihm, Bitcoin zu kaufen, und überzeugte ihn NICHT mit Blockchain, Inflation, Knappheit und den ganzen anderen Argumenten…

…nein: Mein Argument war der mögliche Bitcoin Preis 2021 und dass ich selbst über beide Ohrmuscheln investiert bin.

So stieg er auch ein – motiviert, allerdings unwissend.

Was folgte daraus?

Er stürzte sich auf das Thema wie 20 Fußballspieler auf den Ball.

Jetzt stand sein Geld auf dem Spiel, also wollte er auch wissen, was ich ihm da angedreht habe.

Er las, las und las und jetzt ist er crypto-fit.

(Außer, dass er mich noch fragt, ob er in Dogecoin investieren soll).

Hätte er sich je damit beschäftigt, wenn kein Geld auf dem Spiel stünde?

Ich glaube nicht.

So!

Genug gekämpft, gebrandschatzt und gemordet für heute.

Klicke hier zu Teil II. und weiteren vier Börsenweisheiten (Klick).

Quelle Beitragsbild: Unsplash

Über den Autor:

Finanz-Enthusiast, Self-Improvement-Sensei und notorischer Wort-Jongleur – diese drei Engel für Charlie bin ich: Robin Prock. Meine Texte entzaubern die Finanzwelt, um sie Dir zerlegt auf dem Silbertablett zu präsentieren. Für Deine finanzielle Bildung und ein selbstbestimmteres Leben.

1 Gedanke zu „Börsenweisheiten: 8 erstaunliche Erkenntnisse, die du aus dem Peloponnesischen Krieg über Aktien lernen kannst – Teil I.“