Befinden sich Titel in deinem Portfolio, die außerhalb der Eurozone liegen, unterliegt dieses einem Währungsrisiko. ETF, die global gestreut sind, investieren automatisch in andere Währungen als den Euro.

Welchen Einfluss das auf deine Geldanlage hat und wie du dieses Währungsrisiko absichern kannst, klären wir in diesem Blogbeitrag!

Welche Rolle spielt die Währung bei einem ETF?

Ein Exchange Traded Fund ist ein börsengehandeltes Wertpapier, dir ermöglichend, mit einer Investition mehrere Aktientitel gleichzeitig zu kaufen.

Ein ETF bezieht sich immer auf einen Index. Dieser kann sehr unterschiedlich aufgebaut sein und mittlerweile geht die Anzahl der Indizes in den Millionenbereich.

Die Auswahl ist also groß. Die mitunter größten und bekanntesten Indizes des Finanzdienstleisters Morgan Stanley Capital (MSCI) sind wohl der MSCI ACWI (All Country World Index), der MSCI World und der MSCI Emerging Markets.

In diesem Video bekommst du einen Vergleich der besten MSCI World und MSCI EM ETFs, um damit ein eigenes, breit diversifiziertes Weltportfolio aufzubauen:

Diese umfassen 23 Industrie- und/oder 24 Schwellenländer. Insgesamt finden sich im umfangreichsten, der drei Indizes knapp 3.000 Unternehmen, darunter zum Beispiel Apple (US-Dollar), Samsung (Südkoreanischer Won) oder Nestlé (Schweizer Franken).

Besteht die eigene Strategie darin, möglichst breit zu diversifizieren, um durch Investitionen im Ausland die Rendite zu verbessern und gleichzeitig die Schwankungsanfälligkeit des eigenen Portfolios zu reduzieren, entsteht zwangsläufig ein Währungsrisiko.

ETF oder direkte Geldanlage machen da keinen Unterschied.

Die Rendite aus Dividenden und Wertsteigerungen können so durch einen ungünstigen Wechselkurs zunichte gemacht werden oder sogar negativ sein.

Dabei spielt es keine Rolle, in welcher Währung ein ETF gelistet wird (Fondswährung). Ein ETF in US-Dollar ist dem gleichen Währungsrisiko ausgesetzt wie sein Pendant in Euro, wenn diese denselben Index abbilden.

Währungsrisiko ETF: Wie entsteht dieses?

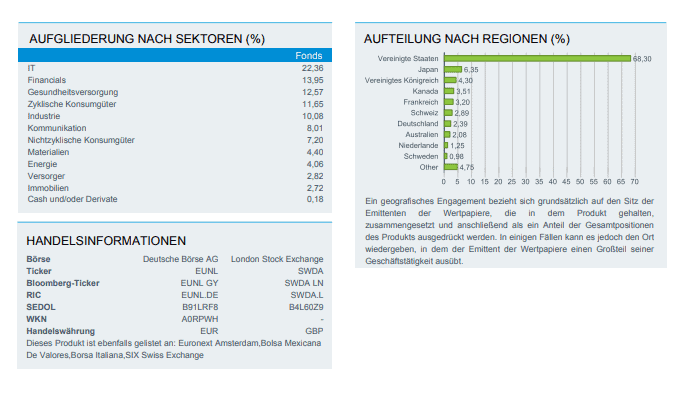

Die Heimatwährung in Deutschland oder Österreich ist der Euro. Der MSCI World, den ich zuvor bereits angesprochen habe, umfasst 23 Industrieländer.

Die höchste Gewichtung entfällt jedoch mit fast 70 Prozent auf US-amerikanische Titel, die in USD gehandelt werden.

Daneben enthält er auch einige andere Währungen, wie Britische Pfund, Kanadische, Australische und Hongkong Dollar oder die Norwegische Krone.

Alle Wertpapiere in einem ETF haben zwar eine “Heimatwährung”, jedoch unterliegen die Unternehmen immer Währungsschwankungen, sofern diese international agieren.

Wenn du also den MSCI World besparst, hast du bereits neben der stärkeren US-Lastigkeit eine Vielzahl an Währungen in deinem Portfolio.

Bei genauerem Hinsehen kannst du feststellen, dass die einzelnen Wertpapiere hinsichtlich der Währung, in sich schon stark diversifiziert sind.

Das größte Unternehmen in diesem Index, also das mit der höchsten Gewichtung ist: Apple. Apple ist ein global agierenden Konzern, der sich auf etlichen Märkten bewegt. Allein hiermit sind indirekt mehr als 100 Währungen vertreten.

Microsoft beispielsweise verkauft seine Produkte weltweit und nimmt somit in zahlreichen Ländern Geld in unterschiedlichsten Währungen ein. Unternehmen können sich über den Vertrieb gegen Währungsrisiken absichern.

Um das Wechselkursrisiko mit einem Welt-ETF bestmöglichst zu steuern, hast du verschiedene Möglichkeiten.

Dazu gehört zum einen eine umfassende Diversifikation in verschiedene Anlageklassen sowie Märkte mit unterschiedlichen Währungen. Zum anderen ist dein Zeithorizont entscheidend. Ein langfristiges Investment kann Schwankungen besser ausgleichen.

Ein Währungsrisiko, ETF betreffend, entsteht dann, wenn, im Vergleich zur Heimatwährung, die Währung des Landes, in dem das Geld investiert ist, fällt oder steigt.

Dabei lässt sich zwischen verschiedenen Ebenen, auf denen die Differenzen entstehen, unterscheiden. Dazu gehören Handelswährung, Fondswährung und Währung der abgebildeten Titel eines ETFs.

Die Handelswährung eines ETFs

Die Handelswährung des ETFs bestimmt, in welcher Währung dieser an der Börse gehandelt wird. Zum Beispiel werden an der Deutschen Börse Xetra die meisten ETFs in Euro gehandelt, auch wenn die Fondswährung eine andere ist. An der Londoner sowie Züricher Börse können ETFs teilweise in unterschiedlichen Währungen gehandelt werden.

Das bringt dir allerdings keine Vorteile, da sich jede Transaktion schließlich sofort in jede andere Währung umrechnen lässt. Die Handelswährung ist vor allem für die beteiligten, professionellen Marktteilnehmer von Bedeutung.

Die Fondswährung eines ETFs

Der ETF-Anbieter verwaltet und rechnet das Fondsvermögen in der Fondswährung ab. Auch alle offiziellen Berichte sowie Ausschüttungen erfolgen in der Fondswährung. Das ist in der Regel dieselbe Währung, die im jeweiligen Index verwendet wird, den der ETF abbildet.

Die Indexwährung leitet sich meist aus den am stärksten gehandelten Wertpapieren des Indexes ab. Deine Bank rechnet die Beträge für dich in diejenige Währung um, in der dein Depot geführt wird.

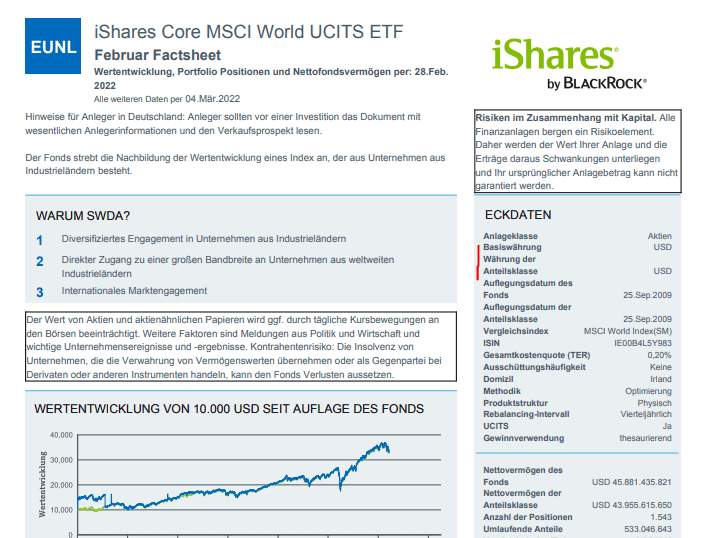

Häufig kannst du diese aus dem Namen des ETFs ableiten. Zum Beispiel: iShares Core MSCI World UCITS ETF USD (Acc). Hier wird auf einen Blick sichtbar, dass es sich um US-Dollar handelt. Siehst du die Fondswährung nicht direkt in der Bezeichnung, schau auf jeden Fall im Factsheet nach.

Dort wirst du definitiv fündig. Zudem ist dort die Verteilung der einzelnen Länder angegeben. Damit lässt sich grob einschätzen, welcher Anteil an Fremdwährungen im ETF enthalten ist. Für genauere Angaben hilft eine Recherche bei dem jeweiligen Anbieter des ETFs beziehungsweise des Indizes.

Für dich spielt das, wie gesagt, keine sonderlich große Rolle, da dein Broker in deiner Heimatwährung, bezogen auf Deutschland, in Euro abrechnet.

Damit hat die Fondswährung keinerlei übergeordneten Zweck. Sie schützt dich nicht vor einem Währungsrisiko. ETF werden an verschiedenen Börsen in verschiedenen Währung gehandelt.

Wichtig für dich ist jedoch: Lass dich davon nicht verunsichern. Für dich ist es nicht von Bedeutung, ob du beispielsweise einen MSCI World ETF in US-Dollar oder Euro kaufst.

Es ist letzten Endes das gleiche Produkt. Deine Depotbank rechnet so oder so in Euro um. Für dich als Privatanleger*in ist die Fondswährung nicht relevant.

Die Währung der abgebildeten Titel eines ETFs

Die Werte, die im Index vertreten sind, bestimmen das Währungsrisiko des ETFs. Daher solltest du dir anschauen, aus welchen Währungen sich der entsprechende Index zusammensetzt.

Enthält dein Investment besonders viele Fremdwährungen, hängt die Wertentwicklung der Geldanlage besonders stark von der Entwicklung der dazugehörigen Wechselkurse ab. Bei Aktien wird die Währung üblicherweise mit der Heimatwährung des Unternehmens gleichgesetzt, auch, wenn diese international tätig sind.

Wie zuvor angesprochen, sichern sich die Unternehmen mit gezielten Strategie gegen diese Unsicherheiten selbst ab, da Wechselkursschwankungen für ein Unternehmen ebenso unerwünscht sind wie für Investierende.

Währungsrisiko ETF: Was ist ein Währungshedge?

Einige ETFs werden mit einer Absicherung der Währungsrisiken angeboten, die auch als Währungshedge bezeichnet werden.

Diese Absicherung erfolgt gegen ausländische Währungen und ist sinnvoll, wenn diese hinsichtlich der eigenen Heimatwährung erfolgt. Derlei ETFs erkennst du oft am Begriff “Hedge” im Namen.

Währungsgesicherte ETFs sind eine einfache Option sich als Investor*in vor Währungsrisiken zu schützen. Eine solche Absicherung ist besonders interessant, wenn dein Anlagehorizont eher kurz- bis mittelfristig ist. Ein Grund dafür kann der baldige Renteneintritt sein.

Ein kürzerer Zeitabschnitt macht dein Portfolio anfälliger für Risiken und Schwankungen können nicht durch eine lange Haltedauer kompensiert werden. Daher empfiehlt sich, wenn möglich, immer ein Anlagehorizont von zehn, besser fünfzehn Jahren.

Währungsrisiko ETF: Wie funktionieren währungsgesicherte ETFs?

Währungsgesicherte und nicht währungsgesicherte ETfs beinhalten die gleichen Aktien in der gleichen Gewichtung. Erste haben jedoch noch zusätzlich die Währungsabsicherung, die häufig in Form von Devisentermingeschäften erfolgt.

Dabei werden die Währungen an einem festen Datum zu einem festgelegten Kurs umgetauscht. Das geschieht im Normalfall täglich oder monatlich. Der Wert des Devisentermingeschäfts entspricht dem Wert der ETF-Vermögenswerte.

So ist es möglich, dass der ETF bei Währungsverlusten einen Ausgleich der Absicherung erhält. Umgekehrt bedeutet das jedoch, dass aufgrund der Absicherung keine Währungsgewinne mehr möglich sind.

Oftmals sind solche gehedgten Produkte, die dein Vermögen über zusätzliche Finanzderivate absichern, unnötig. Die zusätzlich anfallenden Gebühren können insgesamt deiner Rendite schaden.

Darüber hinaus können gehedgte ETFs das Währungsrisiko für gewöhnlich nur kurzfristig ausmerzen. Möchtest du langfristig investieren, ist die Anlage in einen gehedgten ETFs nicht sinnvoll, da wie gesagt deine Rendite gemindert wird.

Hast du weitere Fragen zu diesem Thema, dann schreib uns diese gern in die Kommentare. Wir freuen uns von dir zu lesen 🙂